Een van de moeilijkste dingen om te doen is mooi weer spelen, als je net in een hoosbui bent aanbeland. Zo kwam er een Amerikaans inflatiecijfer naar buiten, het hoogste in 40 jaar, dat zelfs de meest pessimistische econoom in de verste verte niet had voorspeld: 4,2%. Jammer was dat ook het voor energie- en voedselprijzen geschoonde inflatiecijfer minstens zo erg tegenviel en op 3% uitkwam. Dat was begin mei. En inmiddels lopen ook de Duitse (2,3%), Italiaanse en Spaanse inflatiecijfers flink op, zij het veel minder snel dan in de VS.

Financiële markten schrokken begin mei en gingen van “risk on” tijdelijk naar “risk off”. Vooral de rentegevoelige tech-sector kende winstnemingen. Ook het sentiment op de cryptomarkten kreeg een knauw.

Zou het wellicht toch niet te hard gaan, met al die geldgroei en die enorme overheidsuitgaven? Dreigt er met dat snelle herstel nu wellicht een overspannen situatie, zoals we die al kennen van de transportsector, de computerchips en de grondstofprijzen?

Centrale bankiers, waaronder vooral onze juristen Powell en Lagarde, deden alsof hun neus bloedden: “nee, dit was allemaal tijdelijk, straks vallen die inflatiecijfers gewoon weer terug, want onze inflatieverwachtingen blijven laag en verankerd”, zo werd stellig beweerd. En er was geen reden om het royale monetaire beleid en de extreem lage rentes aan te passen.

Dat is geredeneerd vanuit een ivoren toren, in een studeerkamer, met fraaie modellen. En die kunnen op zich kloppen, maar economie is geen exacte wetenschap. Want hoe ziet de werkelijkheid er op de grond uit, daar waar de producten voor de wereldmarkt in elkaar worden geschroefd? In China dus, de fabriekshal van de wereld, waar men het zwaarst wordt geconfronteerd met de enorme stijging van de grondstofprijzen. Koper en ijzer zijn het afgelopen jaar in prijs verdubbeld. Hout is door het dak gegaan. De Chinezen moeten hun afzetprijzen wel verhogen, anders gaan ze zelf het schip in. En die goederen gaan vervolgens de containers in naar de VS en Europa. De containers, waarvan de vervoerskosten ook nog eens fors zijn toegenomen.

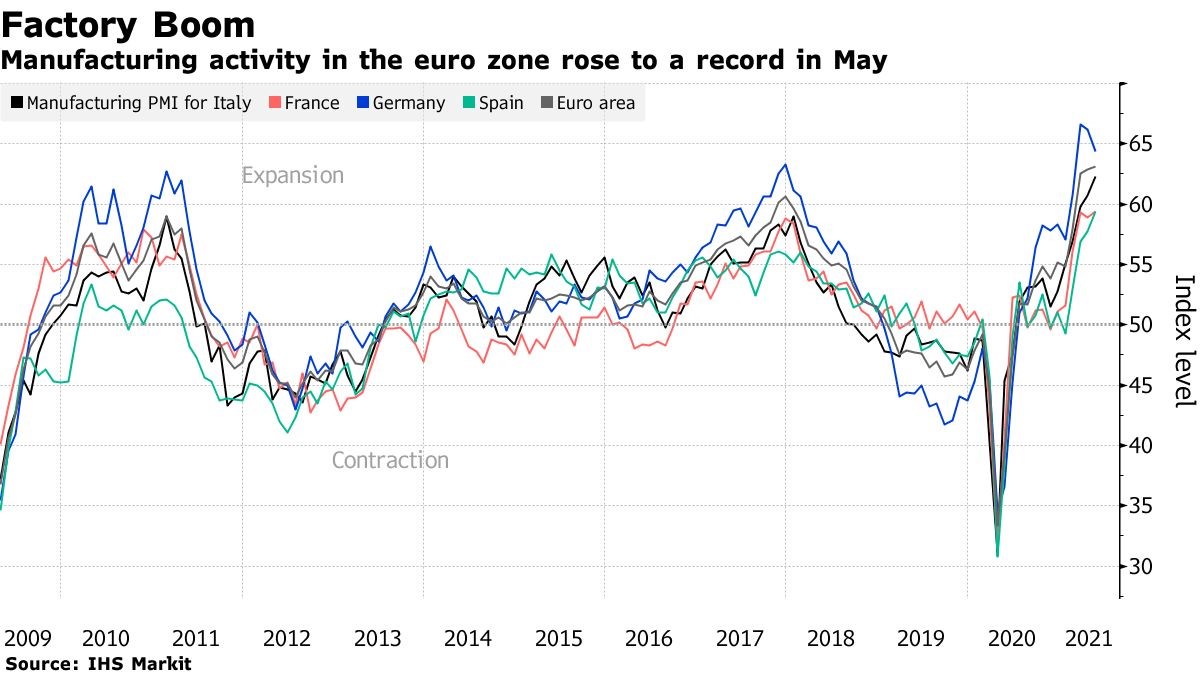

Europese en Amerikaanse importeurs gaan die prijzen nu doorberekenen aan hun afnemers, de winkels en de consumenten. Daar zit wat tijd tussen, maar het lijkt onontkoombaar. Op dinsdag publiceerde IHS Markit de hoogste stijging van afzetprijzen (die de fabriek rekent) in Europa in 18 jaar. Dit alles bij grote inkoopactiviteit (zie grafiek hierboven) en een forse daling van voorraden. En denkt SHV, onze Nederlandse multinational, dat de inflatie de komende jaren rond de 5% zal stabiliseren. Ik ben benieuwd of deze praktijkmensen uit het bedrijfsleven niet dichter bij de realiteit leven dan centrale bankiers. Die doen in elk geval of dit niet zorgelijk is en wijzen op de arbeidsmarkt, waar loonstijgingen nog uitblijven. Zodat de geldkraan royaal open zou mogen blijven staan en van renteverhogingen nog echt geen sprake zou hoeven zijn.

Maar spelen centrale banken hier niet een dubbelrol? Want als je zelf voor zeg 4000 miljard obligaties hebt opgekocht, dan zou een renteverhoging van 1% zomaar tot 300 miljard koersverlies kunnen leiden. Koersverliezen, die ten laste komen van de achterliggende staten. Staten, die gewend waren jaarlijks een winst bij te schrijven en dachten gratis geld te lenen. Maar vergis u niet: waar de staat gratis geld leent, maakt de centrale bank verlies… en moet de staat uiteindelijk dat verlies ophoesten of… opnieuw gaan lenen op de kapitaalmarkt!

Terug naar de financiële markten: die waren blij met de geruststellende woorden van de centrale bankiers. Na de schrikreactie begin mei herstelden aandelenbeurzen in het verdere verloop van de maand. Zelfs rentes vielen ietsje terug. Maar toch knaagt er iets: zou het echt waar zijn, dat als de inflatoire geest uit de fles is, dat je die dan zo weer terug kan duwen in diezelfde fles? Of worden u en ik beleefd geflest? De markt gelooft er nog in, maar is wel gaan twijfelen. De economische statistieken zullen de komende maanden met argusogen worden bekeken. En uit de recente Fed-notulen bleek dat er een groeiende minderheid is nu, die de geldkraan wat meer dicht wil draaien.

Nederland, Duitsland, Oostenrijk en Finland horen in Europa ook tot die groep, ook omdat ze met hun neus op hun overspannen huizenmarkten worden geduwd. Maar ze leggen het vooralsnog af tegen de zuidelijke landen, die nog dankbaar aan het rente-infuus liggen. En waar het corona-noodsteunplan vaak nog niet eens is gearriveerd. De eerste hypotheekrenteverhogingen hebben bij ons inmiddels plaatsgevonden. Heel langzaam gaat het net van de markt zich sluiten, maar politici en centrale bankiers willen dat het feestje nog wat langer doorgaat.

En wat doen wij? Wij hebben besloten de rentegevoeligheid van de obligatieportefeuille nog iets verder terug te brengen. In aandelen blijven we vooralsnog licht onderwogen. Weliswaar kunnen (met name) groeiaandelen kwetsbaar zijn voor rentestijgingen, daar tegenover staat vaak een flinke winstgroei door dit aanzwellende economische herstel. We zijn dus voorzichtig, maar niet té voorzichtig. Wel zitten we minder dan gemiddeld in rentegevoelige aandelensectoren.

Ondertussen staat onze vierde Private Debt Pool in de steigers: medio dit jaar denken we met deze Pool van start te gaan, vooral om de lage of negatieve rente op staatsobligaties te ontlopen. Daarvoor lopen we niet veel renterisico, maar wel kredietrisico’s op het bedrijfsleven. Maar die proberen we zo goed mogelijk te spreiden, over diverse Private Debt fondsen, met honderden onderliggende leningen.

Een van de makkelijkste dingen om te doen is mooi weer spelen, als het juist mooi weer is. Zoals nu. En ook al zie je de bui hangen, voorspellen wanneer en of die bui überhaupt gaat vallen, dat blijft lastig. Economie is geen exacte wetenschap en beleggen is dat al helemaal niet: modellen helpen je maar ten dele. “Look in the Streets”, zei Keynes. Misschien is dat wat we de komende tijd meer zullen moeten doen.

DOOR: Wouter Weijand, Chief Investment Officer