Het lijkt zo simpel: de regering bestelt geld, de centrale bank fourneert het, houdt de rente rond de 0% en u krijgt het overgemaakt. Dan nog een paar muis-kliks en uw bestelling is onderweg naar de winkel. En die klikt uw order door naar de fabriek. Gaat dat werken? Vast wel als we dat alleen in één land doen, liefst het onze natuurlijk… en niks verklappen aan de rest.

Doen we dat met z’n allen tegelijk, wereldwijd, dan loopt het vast natuurlijk. Want als de fabrieken stilstaan, krijgt die eerste paar duizend miljard aan noodsteun ze wel weer aan de gang. Maar dan komen er zoals in de VS nog veel meer plannen, voor weer duizenden miljarden, nog ruim voordat wij onze Europese miljarden coronasteun aan het werk zetten.

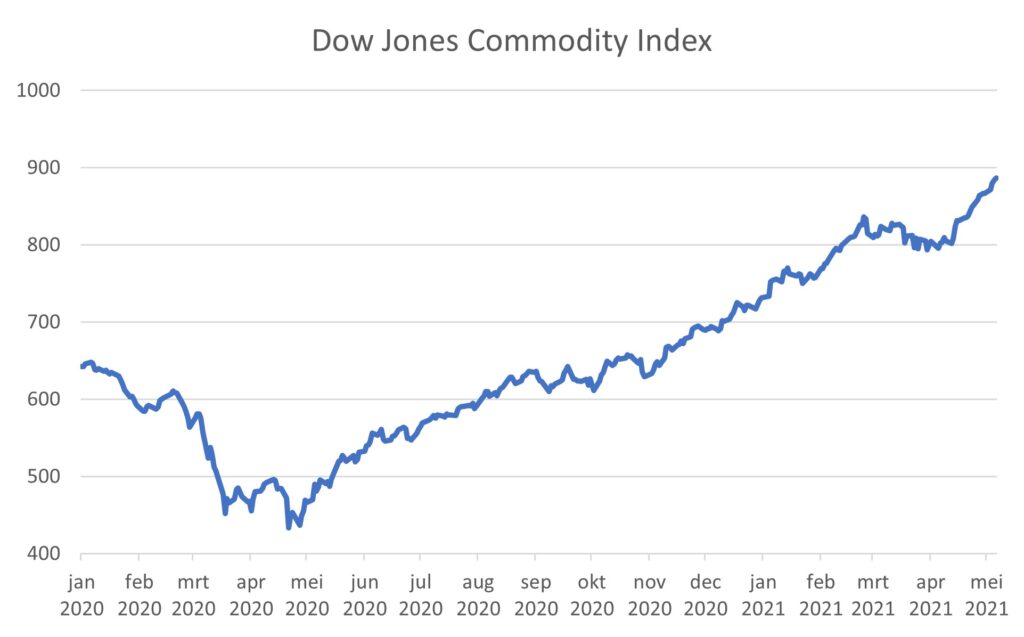

Ondertussen zijn al veel productieprocessen (chips) en transportlijnen (containervervoer) vastgelopen, wereldwijd. Grondstofprijzen stijgen vrolijk door (zie grafiek), de werkgelegenheid herstelt sneller dan verwacht en het “personal income” in de VS steeg van februari op maart met 21%(!). “Personal spending” nam met 4,2% toe, niet op jaar-, maar op maandbasis. Dankzij die cheques natuurlijk.

Centrale bankiers roepen dat inflatieverwachtingen echt niet zullen toenemen, nee, hoor! Maar dat lijkt vooral ‘wishful thinking’: voorlopig zijn er al heel wat surveys, die wijzen op flinke prijsstijgingen. Cyclische bedrijven kunnen prijsstijgingen nog vrij makkelijk doorgeven: denk aan chemie, olie, grondstoffen, hout, bouwmaterialen, iedereen snapt dat. Voor de servicesector is dat een stuk lastiger, maar ook hier zullen prijzen straks gaan stijgen.

Vorige week werden de groeicijfers van de Amerikaanse economie over het eerste kwartaal bekend gemaakt: met 6,4% op jaarbasis wordt de output-gap weer iets sneller gedicht dan eerst verwacht. De Fed kan tevreden zijn, maar zal nu mogelijk al in 2022 de rente moeten verhogen, en dat vindt zelfs oud-Fed voorzitter Yellen, die nu minister van Financiën is. Maar de huidige Fed voorzitter Powell (een jurist…) belooft op voorhand dat men zich niets van een eventueel hogere inflatie zal aantrekken en de rente voorlopig niet zal verhogen… en de dollar is inmiddels alweer 3 cent gezakt afgelopen maand.

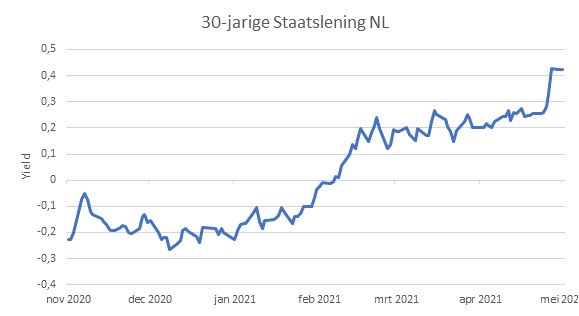

Eerst stegen lange U$-rentes, maar inmiddels maakten de 10- en vooral 30-jarige Duitse (richting +0,40%) en Nederlandse rentes (nog hoger) een inhaalslag, die de ECB blijkbaar niet meer kan of wil(?) temmen. Zie hiervoor de grafiek hieronder. Hypotheekmarges verkrappen op deze manier, maar wie durft als eerste de hypotheekrente te verhogen? Klaas Knot zou dat heel fijn vinden: ik zou niet verbaasd zijn als hij een deal binnen de ECB zou hebben bereikt, waarbij Lagarde haar zin kreeg voor die doorgaande obligatie-aankopen, maar waarbij het 10-30-jarige segment ontzien werd om de overspannen woningmarkt in Noord-Europa wat af te remmen.

Ondertussen is het wel erg ironisch dat een uitvaartbedrijf (Yarden) als eerste het loodje legt door de verliezen op haar obligatieportefeuille. Dat krijg je ervan als je (van de toezichthouder) alleen maar in ‘risicomijdende’ lange obligaties mag beleggen.

Maar goed, iedereen wil dus los: of het nu winkelbezoek of vakanties (reken op het digitale corona-vaccinatie-paspoort) betreft: elk land probeert zo pragmatisch mogelijk de zaak van het slot te halen. En tegelijk de groei te stimuleren en te hervormen (Draghi in Italië). Het blijft allemaal te langzaam gaan, maar geleidelijk neemt Europa qua groei iets van het tempo van de Amerikanen over. De survey van Europese Inkoopmanagers spreekt hierover boekdelen: deze index noteerde net de hoogste stand sinds haar introductie in 1997. Ook de afzetprijzen stegen het snelst in 25 jaar.

De groei zal dus doorzetten, net als de overheidsuitgaven, de belastingverhogingen, de inflatie- en de rentestijging.

Toch bestaat er wellicht ook de wens bij de Fed om de “excess liquidity” af te romen (men schat $1.600 miljard), die een jaar geleden aan banken ter beschikking werd gesteld. Het heeft er alle schijn van dat veel van die enorme bak geld, die bedoeld was om de economie draaiende te houden en bottle necks bij banken op te lossen, op financiële markten terecht is gekomen. Vooral de enorme groei van “margin debt”, het kopen van aandelen met geleend geld, zou hier het gevolg van zijn. Onlangs sneuvelde niet alleen zo’n speculant (Archeagos), maar gingen ook de kredietverlenende banken ermee het schip in. De Fed zou nu daarom die liquiditeit willen terughalen om nog meer van dit soort speculatieve ellende te voorkomen.

Tot slot, over ons beleggingsbeleid: we houden de cyclische/value aandelen en blijven onderwogen in obligaties en in rentegevoeligheid. En onze aandelenweging hebben we eind april weer iets verder teruggebracht, tot ca. 5% onderwogen. Dat was geen makkelijk besluit, want er komt veel groei aan, ook winstgroei. Maar markten lopen daar al vele maanden op vooruit. En hadden veel steun van die lage rente en die lage inflatie, die steeds meer tot het verleden dreigt te behoren.

Al had ik liever kunnen toveren en heel de wereld van vaccins en gratis geld voorzien, om daarna eindeloos spullen te kopen, zonder dat die ooit duurder zouden worden….

DOOR: WOUTER WEIJAND, Chief Investment Officer