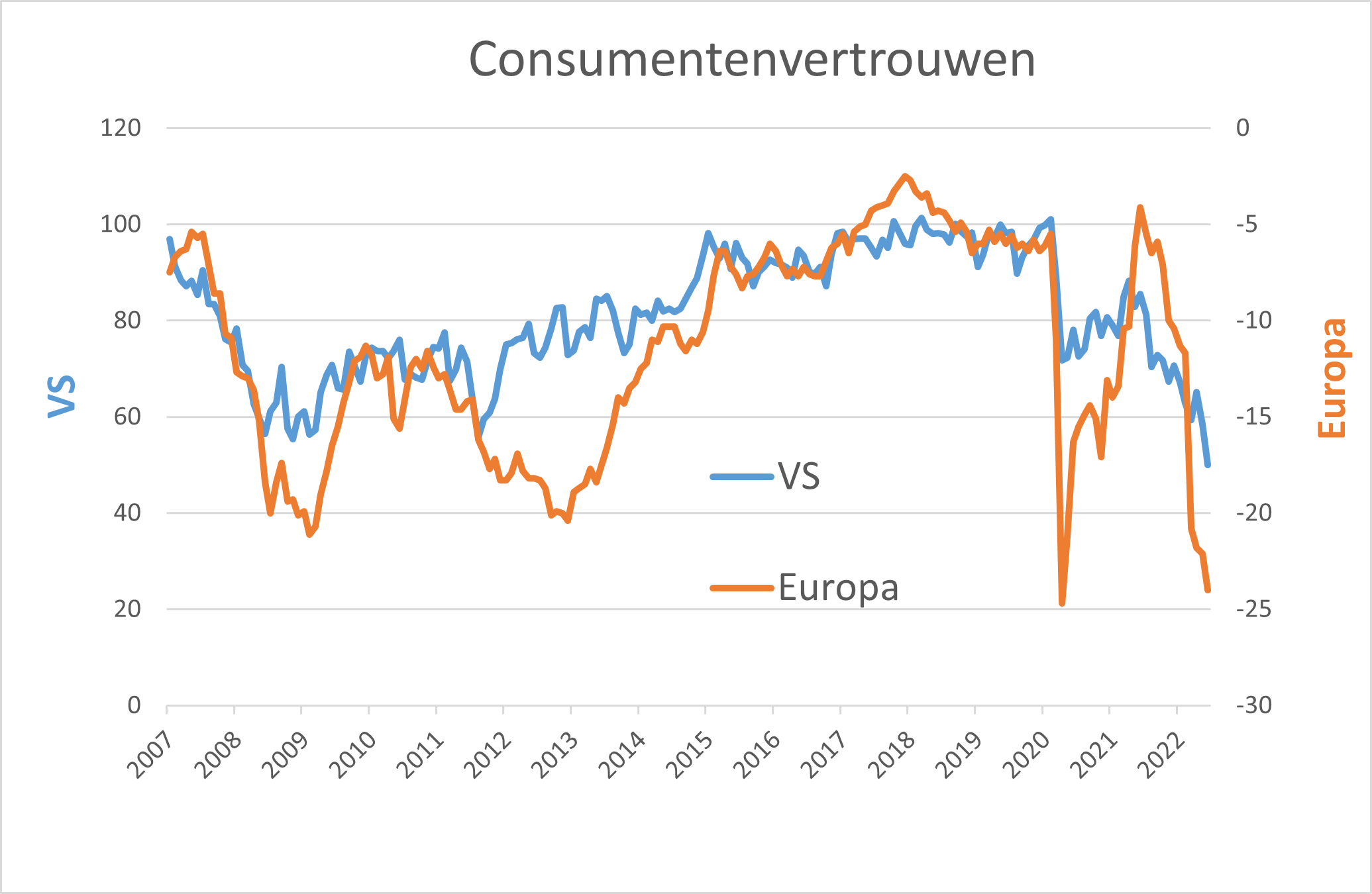

Maandenlang heb ik u vermoeid met stagflatierisico’s en inmiddels stagneren economieën niet alleen in Europa (Nederland, Duitsland, Frankrijk), maar ook de economie in de VS hapert flink. Het officiële groeicijfer voor Q1 was zelfs negatief. Daarbij valt vrijwel overal de daling van het consumentenvertrouwen op. Logisch met die aanhoudende inflatie, ook in juni, want geen burger wordt daar vrolijk van. En daar kwam dan ook nog eens de rentestijging bij. De scherp gestegen hypotheekrente knabbelt aan het vertrouwen op de huizenmarkt, die in veel landen aan een afkoeling lijkt te zijn begonnen.

Fast forward bedachten financiële markten dat een recessie zo onvermijdelijk zou worden en trokken grondstofprijzen onderuit: met name metaalprijzen, maar gelukkig ook voedselprijzen namen flink af.

Olie- en gasprijzen zakten ook, maar hier in Europa houdt Rusland met haar invasie in Oekraïne de energieprijzen in een ijzeren greep. Opnieuw werd de gastoevoer naar Europa verder afgeknepen en stegen gasprijzen verder, 4 tot 5 keer hoger dan in de VS. Daardoor gingen elektriciteitsprijzen hier ook verder omhoog.

Niettemin begonnen rentemarkten zelfs al een versoepeling van monetair beleid, rond 2023-2024, in te prijzen. Eerst nog een rentestijging, maar daarna alweer een rentedaling, want de inflatie zou niet meer het grootste probleem zijn. Nee, misschien was een recessie eigenlijk niet meer te voorkomen. Dat is wat die veranderde renteverwachtingen feitelijk zeggen.

Opmerkelijk daarbij is de handdoek die menige strateeg nu in de ring gooit. Was men het afgelopen halfjaar nog veelal optimistisch, welke tegenslagen er ook waren, sinds kort is de beer los. Dat geldt inmiddels ook voor menige concullega, waar het beleggingsbeleid dezer dagen een stuk defensiever is geworden. Recessie is daarbij het toverwoord, zeg maar gerust de “Angstgegner”. Of die niet al deels is ingeprijsd in financiële markten, na een daling van 20-25%, daar lees je minder over. Maar die angst regeert toch het meest over Europa, waar de euro mikpunt is geworden van beleggers, die niet geloven dat de ECB in dit klimaat de rente echt veel kan verhogen.

Beurzen

Wij zien 2 fases in de terugval van beurzen. Fase 1 is de correctie in de overwaardering van aandelen: de veel te lage rente had tot doorgeschoten koers-winstverhoudingen geleid en de tegenvallende inflatie zou centrale banken dwingen die rente weer te verhogen, zodat beurskoersen weer op aarde zouden neerdalen. Die fase heeft zich in elk geval voorgedaan.

Fase 2 betreft de onzekerheid over bedrijfswinsten in een klimaat van stagflatie. Kan men die hogere lonen en grondstofprijzen wel doorberekenen aan de consument om zo de winst(marge) te behouden? Stel dat prijzen met 8% stijgen, maar dat het verkochte productievolume met 2% daalt, dan stijgt de omzet nog altijd met 6%. Daar moeten dan wel die hogere lonen en inputprijzen uit betaald worden.

Maar dat is macro, op microniveau kan dit heel verschillend uitpakken. En daarbij lijkt er nu een verschuiving aan de gang van de goederen- naar de diensteneconomie. Anders gezegd: we bestellen even geen spullen, maar geven het meer aan vakanties uit. Die trouwens ook flink duurder worden.

Tot dusver is van een winstrecessie nog geen sprake: bedrijven rapporteren zeer wisselende cijfers. Beurzen zijn vooral onder de indruk van dat afnemende consumentenvertrouwen en prijzen een deel van die afnemende bedrijfswinsten in. Hoeveel weten we niet precies.

Een beetje afkoeling kan geen kwaad

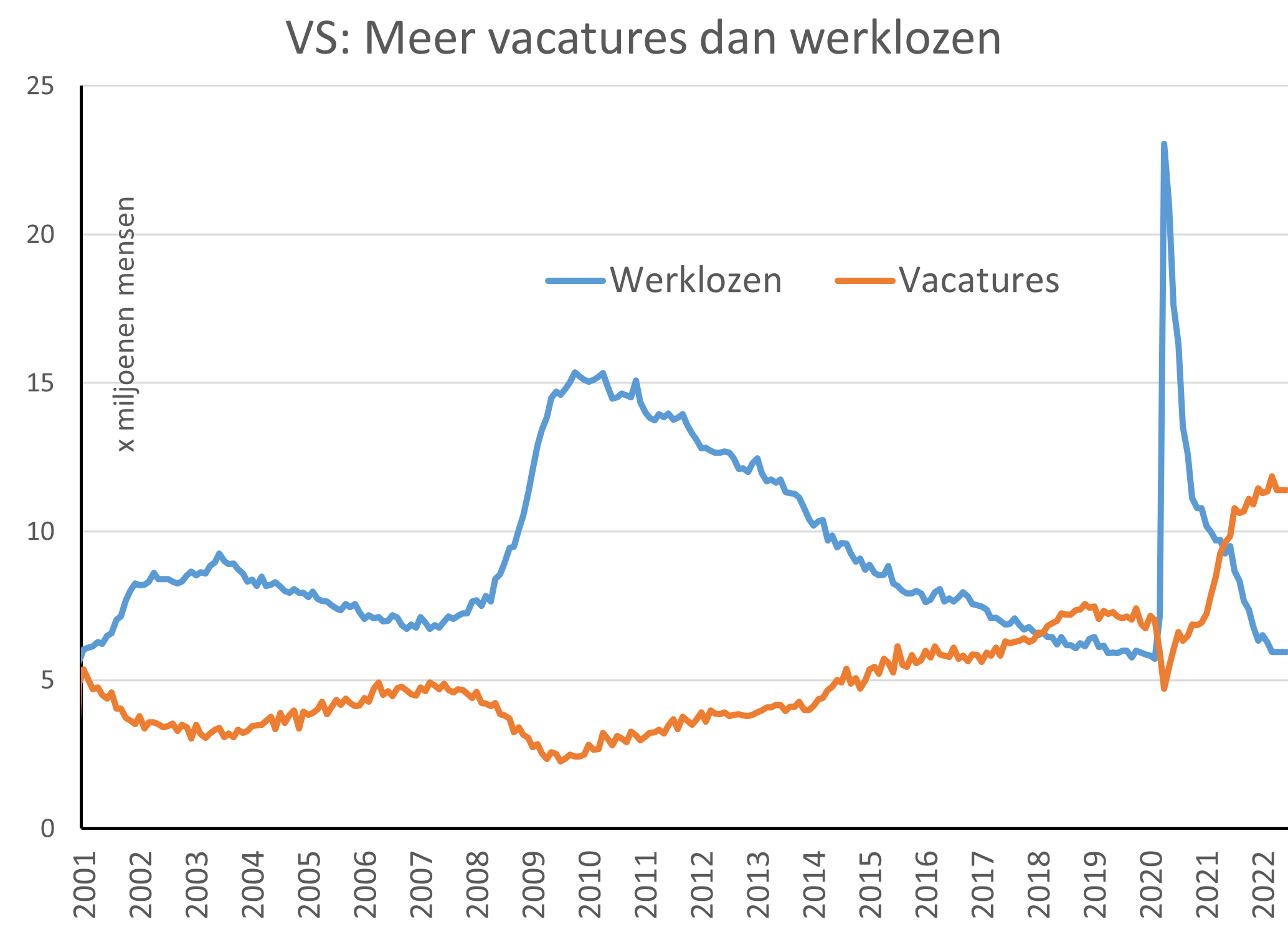

Maar hoe gaat het eigenlijk met de lonen van die consument? En met de krapte op de arbeidsmarkt? Lonen bleven aanvankelijk achter bij de inflatie, maar maken inmiddels een inhaalslag: met ca. 4% in Europa en met 5-6% in de VS sla ik er een slag naar. Weliswaar is daarmee de pijn van de reële loondaling nog niet weg, maar de arbeidsmarkt is nog zo krap dat er elders vaak gemakkelijk hogere lonen zijn te behalen. Zelfs aan de onderkant van de arbeidsmarkt worden (minimum)lonen flink opgeschroefd om het ergste leed te lenigen.

Bedrijven moeten dus gaan betalen en zullen minder fiscale douceurtjes krijgen, in tal van landen. Maar gaat dat tot een recessie leiden bij een gemiddelde nominale omzetgroei van zeg 6%? Bij een rente van ca. 1,5% in Europa, 3% in de VS en 0,25% in Japan? Alle cijfers betreffen de 10-jaarsrente op staatsobligaties, die de afgelopen weken al flink terugzakte. Laten we daartoe eens naar de openstaande vacatures kijken in de VS, al zal het beeld in tal van andere landen niet heel veel anders zijn.

De excessieve monetaire en fiscale stimulansen van de afgelopen jaren hebben wereldwijd tot een overspannen arbeidsmarkt geleid. Misschien zou een afkoeling van de arbeidsmarkt in tal van landen wat opluchting geven: overal zijn er personeelstekorten en sommige sectoren zijn soms letterlijk knarsend tot stilstand gekomen. Maar niet door te weinig vraag, maar door te weinig aanbod. Eerder stagflatie dus dan een recessie.

Consument op de rem, maar overheid geeft plankgas

Een andere factor, die (nog) tegen een recessie pleit is de enorme verruiming van overheidsuitgaven, wereldwijd. Nu de pandemie-gerelateerde uitgavengolf even achter de rug lijkt, is de inflatie de nieuwe reden om de portemonnee voor te trekken. Politici halen werkelijk alles uit de kast om de prijsstijgingen te compenseren: prijsplafonds, subsidies, BTW-verlagingen, etc. Daarnaast worden de uitgaven voor defensie verveelvoudigd en moet de energietransitie nog goed en wel beginnen. Begrotingsnormen worden soepel opzijgezet en met de rentestijging houdt nog vrijwel niemand rekening. Alle rekeningen worden zorgeloos naar de toekomst verschoven. Dus ook al zou de consument en het bedrijfsleven pas op de plaats maken, de overheid geeft vrijwel overal vol gas.

Ik denk dat markten daarom te vroeg zijn om nu al een rentedaling in te zetten vanwege die vermeende recessie. Inflatiecijfers bleven ook in juni hoog en zullen wat meer tijd nodig hebben om echt te gaan dalen. Centrale bankiers zullen het risico niet willen nemen dat men te vroeg het sein ‘brand meester’ zal geven, iets waar Fed-voorzitter Powell nadrukkelijk naar verwees. Of men echt een ‘soft landing’ van de economie kan bewerkstelligen blijft voorlopig nog de vraag. Hogere rentes zullen huizenmarkten doen afkoelen en daar zit een risico in van (onverwachte) vermogensverliezen. Maar laten we niet doen alsof er op beurzen nog niets te merken is geweest van economische angst.

Afgelopen maand was weer een volatiele beursmaand, waarin wij opnieuw aan de koopkant opereerden. We zijn bij deze verder gedaalde koersen voor het eerst in lange tijd weer neutraal gepositioneerd in aandelen. Niet omdat we juichend van optimisme over straat gaan, want we beseffen dat bedrijfswinsten nu minder voorspelbaar zijn. Maar op deze lagere koersniveaus willen we niet meer onderwogen aandelen zijn.

Voor obligaties is dat anders. Hier is weliswaar al veel bloed vergoten, toch kunnen we ons moeilijk voorstellen dat op deze schamele renteniveaus op staatsobligaties de rentestijging zal zijn beëindigd. Daarin, samen met die verschrikkelijke oorlog, schuilt ook het grootste risico voor beurzen. Ondertussen is de rente bij sommige categorieën obligaties al flink opgelopen: bij High Yield en bij Emerging Market Debt obligaties ligt de rente inmiddels al bij de 8-9%. Hoewel we hier vooral voor korte looptijden hadden gekozen, waren de koersverliezen geringer, maar nog steeds voelbaar. Het verklaart ook onze recente belegging in Consumer Loans, want hier is het renterisico klein met een duration van 1-1,5 jaar.

Maar is er misschien ook nog goed nieuws in deze sombere tijden? Jazeker, en misschien is dat voor u uit onverwachte hoek, maar China biedt lichtpuntjes. Niet alleen is men al langere tijd monetair en fiscaal aan het versoepelen, ook heeft men de economie van het pandemie-slot gehaald. Voor dit enorme productie- en exportland en dus ook voor de rest van de wereld zal dit spoedig te merken zijn. De bottlenecks in allerlei aanvoerlijnen zullen in omvang afnemen. Handelsstromen komen weer op gang. En de prijzen voor containervervoer (Baltic Dry Index) komen alweer in de buurt van die voor de pandemie. De Chinese beurs maakte een fikse sprong (+11%), terwijl de VS en Europa ca. -7% noteerden.

En peinst u ook maar niet te veel over de verschillen tussen stagflatie en recessie. Een einde van de oorlog lijkt mij belangrijker voor het beurssentiment. Het zou de angel van de inflatie er wellicht uithalen en het vertrouwen bij bedrijven en burgers helpen herstellen. Ik sluit zeker niet uit dat beurzen nog lager gaan en misschien gaan we dan weer eens overwogen aandelen. Hoog verkopen en laag terugkopen, ik weet hoe simpel het klinkt, maar het blijft in dit vak nog steeds iets dat je voor de wat langere termijn moet blijven nastreven.

DOOR: WOUTER WEIJAND, Chief Investment Officer