Inflatiecijfers daalden, terwijl rentes juist scherp stegen in september. Dat statistieken terugkijken, maar markten vooruit kijken is daarvoor misschien de verklaring. De voor inflatie belangrijke oliemarkt oogt krap en prijzen stegen flink. Die prijsstijging moet nog doorwerken in de rest van de economie. En zelfs al valt de inflatie nu wat mee, dan nog zullen centrale banken nog lang hun poot en de rente stijf vasthouden in hun poging de inflatie het zwijgen op te leggen. Tien en dertig jaar lopend staatspapier steeg in de VS met ruim 0,4% en bij ons was het niet veel anders. Die stijging zal doorwerken op hypotheekrentes (ik zag al even 6% voor 30-jaars in Nederland en 7,75% in de VS) en huizenprijzen, die even leken te herstellen. Ook zal de rentestijging de bouw vertragen en in het algemeen de economie verder doen afkoelen.

Maar wat doet het met de waarde van de verschillende vermogenscategorieën? Obligaties en aandelen verloren allebei 2% afgelopen maand. OG-aandelen, die we niet hadden overigens, zakten wereldwijd 4%. Daarnaast laat het effect van een rentestijging op illiquide markten een gemengd beeld zien: private debt kent vooral floating rate tarieven, dus hier stijgt de te ontvangen coupon mee met de onderliggende geldmarkttarieven. Bij Private Equity maakt de stijgende rente de financieringskosten van een overname of buy-out deal duurder. Daarmee verkleint het de waarde van de aandelen. Bij Infrastructuur worden investeringen duurder door die hogere rente of het nu windmolenparken of energiecentrales zijn. Toch kunnen die hogere kosten vaak gedeeltelijk doorberekend worden in hogere afzetprijzen van energiedragers.

Uiteindelijk zijn hogere rentes voor bijna niemand leuk, behalve voor de spaarders en de houders van kortlopende obligaties, die hun geld straks tegen hogere rentes kunnen wegzetten. Zeker, daar horen onze cliënten ook bij. Maar meestal gebeurt dit in een al moeizamer wordend beleggingsklimaat. Was er sprake van paniek afgelopen maand, met partijen die per se van hun beleggingen af wilden? Nee hoor, het was een geleidelijke, vrij rustige sell-off op wat uitzonderingen na. Met daarbij oliewaarden als de uitzondering naar boven.

Misschien was de meest opvallende ontwikkeling van de afgelopen maand de terugval in de steun voor klimaatplannen in Europa. Terwijl wij zelf interne gesprekken voeren over hoe we onze vergroening van de beleggingen verder vorm gaan geven, halen Europese leiders hun voet van hun klimaatvriendelijke gaspedaal. Nu Frans Timmermans uit Brussel is verdwenen, ruiken andere partijen hun kans. Na ons de zondvloed?

Links en rechts zijn bovendien verkiezingen in aantocht, waarbij naar de gunst van de burger wordt gelonkt, vaak met lagere benzineaccijnzen (Nederland en Zweden) of een latere uitfasering van benzine- en dieselauto’s (VK). Ook is men plots een stuk milder geworden over de boeren en de gewenste stikstoftransitie. Of ontbreken inmiddels de staatsfinanciën om al die ambitieuze plannen ook echt uit te voeren?

Na de heetste zomer aller tijden, de ergste branden wereldwijd en een serie indrukwekkende stormen en overstromingen, lijkt me de ontkenning van klimaatverandering niet meer mogelijk. Uitstel noch afstel van soms pijnlijke maatregelen ogen daarom onverstandig en ongeloofwaardig.

Wij gaan in elk geval door met het duurzamer maken van uw beleggingen, ook omdat we daarmee het risico op ‘stranded assets’ (bijv. olieraffinaderijen, cokes gestookte hoogovens) en het daarmee gepaarde vermogensverlies op termijn willen verkleinen. De komende 12 maanden zullen wij u frequenter gaan informeren over de stappen, die we gaan ondernemen om ons verantwoord beleggingsbeleid te verbreden. Minder CO2-uitstoot om de klimaatverandering tegen te gaan is daarbij een voor de hand liggende doelstelling. Zonder dat we uw financiële doelstellingen uit het oog zullen verliezen.

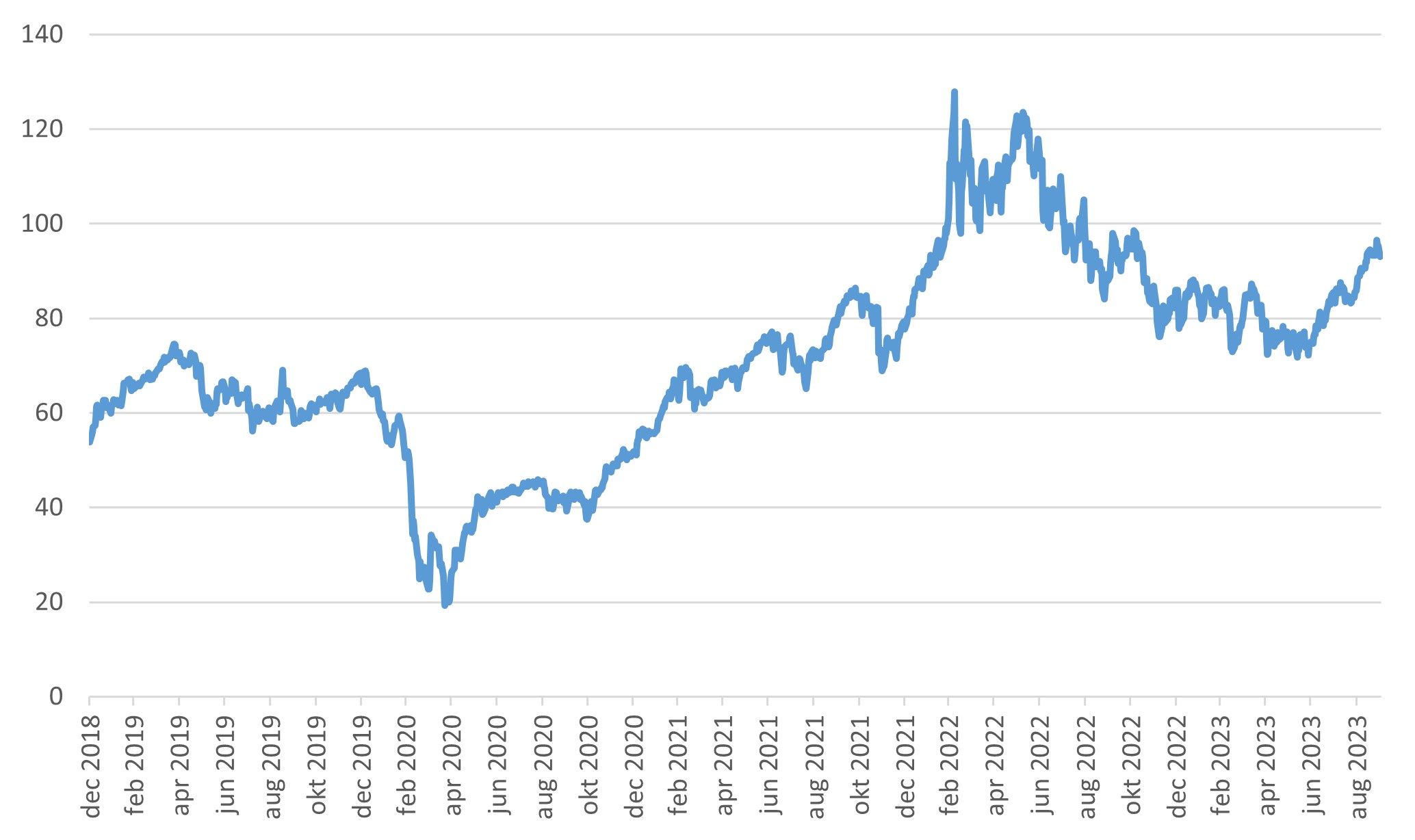

Olieprijzen (Brent), in US$, sinds 1 januari 2019

Maar is het daarbij niet paradoxaal dat juist nu de olieprijs en dus ook olieaandelen weer zo’n vlucht nemen? De olievoorraden zijn te laag bij de (tegenvallend!) hoge vraag en de OPEC verkrapte het aanbod, juist om de olieprijs een impuls te geven. Laten we dat echter vanuit beleggersoogpunt als een meevaller beschouwen, zodat we straks wellicht op gunstige koersen klimaatonvriendelijke beleggingen kunnen reduceren dan wel afbouwen.

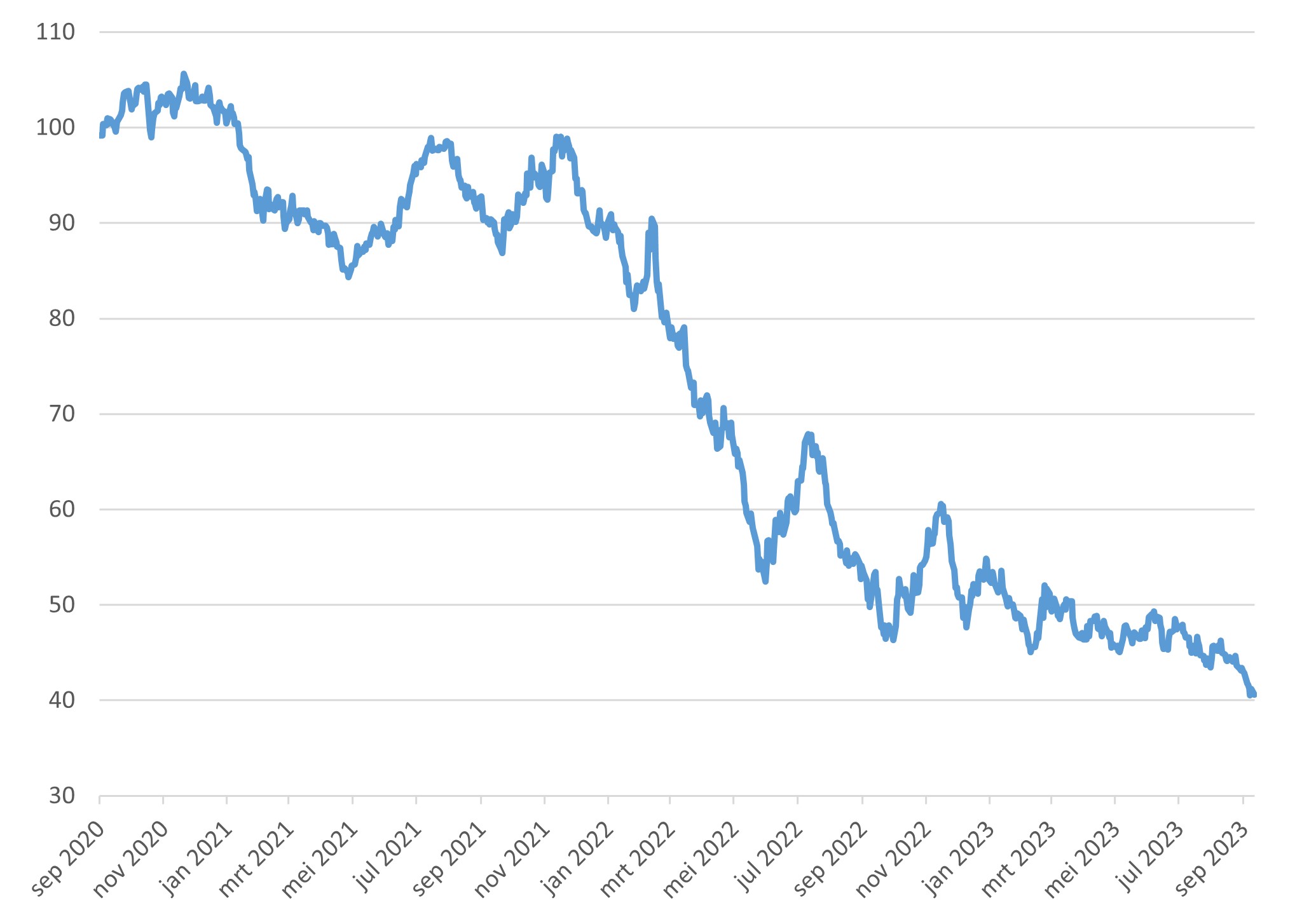

Tot zover hebben we vooral financieel riskante beleggingen, zoals langlopende obligaties afgebouwd. Zo zou ik de 30-jarige Nederlandse staatslening met een coupon van 0% best een ‘stranded asset’ willen noemen. Aangespoeld op een verlaten strand na weer een zondvloed van rentestijgingen in september. Van de koers van 100 circa 3 jaar geleden is nu nog 40 over. Met als enige troost dat u, ondanks verdere rentestormen, in 2052 weer die 100 terugkrijgt, maar al die tijd zonder rente.

Koers 0% Nederlandse staatslening per 15 jan 2052, sinds de uitgifte eind 2020

Oorlogen, epidemieën, beurscrashes, het zijn zeldzame gebeurtenissen, maar allemaal man-made. Feitelijk geldt dat ook voor het risico van een zondvloed, want de mens is immers zelf verantwoordelijk voor de opwarming van ons klimaat. Laten we in elk geval zorgen dat uw portefeuille boven water blijft.

Met hartelijke groet, vanuit de veilig droge eerste verdieping van ons hoge kantoorpand in Bussum.

DOOR: WOUTER WEIJAND, Chief Investment Officer