Zie stagflatie als een serie steeds duurder wordende knelpunten. Denk aan Schiphol waar er niet genoeg beveiligers en koffersjouwers meer zijn en iedereen vastloopt. Of aan het enorme gebrek aan krantenbezorgers en schoonmakers, die elders meer kunnen verdienen. Of aan de steeds duurder wordende aannemer, die pas volgend jaar kan beginnen. Ook op het wereldtoneel zijn er voorbeelden te over. Zoals in China, waar men vanwege corona het land lam legt. Denk ook aan Rusland dat olie wil produceren, maar geboycot wordt. Of Oekraïne dat geen graan kan produceren noch exporteren, omdat het land in een slagveld is veranderd. Stagflatie is ook wanneer het te duur wordt om iets te maken, zoals aluminium of kunstmest, omdat het daarvoor benodigde gas meer kost dan het eindproduct oplevert.

Stagflatie slaat een gat in het budget van producent en consument. Het gaat vaak gepaard met sociale onrust en stakingen, zoals in de jaren ’70. In het begin zijn werknemers nog loyaal, maar als die prijsstijgingen langer duren, neemt de bereidheid om te staken toe. Werkgevers hebben in de huidige krapte op de arbeidsmarkt nauwelijks keus en daarmee wordt de kans op een ‘haasje-over’ effect en dus een loon-prijsspiraal groter.

Monetair ingrijpen

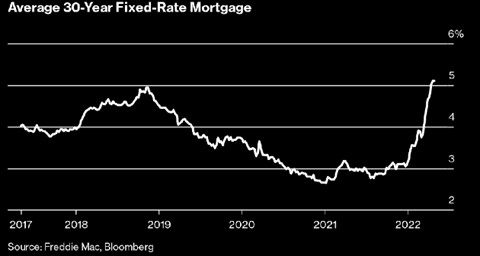

Vaak is een flinke renteverhoging door centrale banken de enige manier om deze spiraal en daarmee ook de economische groei af te remmen. Daarbij moet de renteverhoging substantieel genoeg zijn om bijvoorbeeld de arbeidsintensieve bouw en de huizenmarkt in te tomen. Want ook hier heerst stagflatie. Inmiddels stijgt de (hypotheek)rente vrijwel overal, maar zal dit nieuwe renteniveau genoeg zijn om die vraag af te remmen zolang de inflatie zoveel hoger is? Zie hieronder de ontwikkeling van de hypotheekrente in de VS, 30 jaar vast, bij een inflatie van 8,5%.

Maar is zo’n rentestijging genoeg? Stagflatie ontstaat ook wanneer iedereen tegelijk defensieorders plaatst, die onmogelijk snel kunnen worden geleverd en natuurlijk tot flinke prijsstijgingen zullen leiden. Stagflatie ontstaat ook als iedereen tegelijk wil vergroenen en een beroep doet op de schaarse grondstoffen zoals koper, nikkel, kobalt, etc., waarvan de voorraden en/of productie beperkt zijn.

Stagflatie leidt tot een situatie, waarbij velen de prijzen verhogen, maar er niet meteen veel extra economische activiteit plaatsvindt. Zie het dus als een serie steeds duurder wordende knelpunten. Soms creëren we zo’n knelpunt expres: door Rusland grotendeels uit het internationale SWIFT-betalingssysteem te gooien, verlammen we haar centrale bank en laten we veel economische activiteit daar stagneren. De boycot van veel Russische producten leidt tot scherpe prijsstijgingen en minder productie. Zoiets werkt heel snel stagflatoir, ook voor de Westerse wereld. Daar koelt de vraag net zo goed af, want het consumentenvertrouwen krijgt een deuk en producenten beginnen dan ook te twijfelen. Zo zijn er steeds meer tekenen van een afkoeling van de economische groei, zowel in de VS als tal van landen in Europa.

Rusland hanteert stagflatie als oorlogswapen, net als wij

Dat Gazprom onze gasopslag bij Bergen niet vulde, was onderdeel van een keiharde oorlogsstrategie. Het was een lang voorbereide actie om de Europese gasvoorziening af te knellen en hier een prijsexplosie te veroorzaken als de oorlog zou beginnen. Poetin wist donders goed dat we in Europa niet zonder zijn gas konden. Die olieboycot stelt niet veel voor en had hij vast wel ingecalculeerd. Hij weet dat hij bij dit pokerspel de troeven in handen heeft. Wij Europeanen hebben immers nog jaren nodig om ons van het Russische gas te bevrijden. En de prijs van het LNG, die we straks met onze Amerikaanse vrienden mogen afrekenen, is sinds de oorlog al verdubbeld. Al te veel gejuich hier lijkt dus voorbarig.

Een oorlog doet pijn op vele fronten

Zelfs de oorlog stagneert en kan nog heel lang duren, waarbij alle betrokkenen een enorme prijs betalen, vaak zelfs de hoogst denkbare. Tegelijk spelen we hoog spel. Officieel zijn we niet in oorlog met Rusland, maar nog nooit zijn er zoveel wapens geleverd, die rechtstreeks tegen Rusland worden ingezet. Vervolgens zijn we reuze verontwaardigd als Rusland de gastoevoer naar Polen en Bulgarije dichtdraait. Misschien zijn wij straks aan de beurt. Los nog van het risico van een militaire escalatie en de inzet van nog zwaardere wapens aan Russische kant, is er een reële kans dat Rusland de gaskraan voor steeds meer landen zal dichtdraaien. Met Duitsland, de grootste Europese economie, als overduidelijk slachtoffer.

Tegelijk begint de oorlog het producenten- en consumentenvertrouwen steeds meer te raken. Zelfs de Amerikaanse economie koelt af: sterker nog, ze kromp zelfs in het eerste kwartaal, door dalende exporten, hogere importen en tegenvallende consumptie. Ook de klassieke lockdown als respons op het corona-virus in China helpt niet. De wereldhandel stokt weer en goederen worden snel duurder. Zie hieronder enkele beelden van stagflatie-tendensen bij 4 grote westerse economieën.

Centrale banken vrezen (sinds kort) dat de prijsstijgingen langer zullen aanhouden. Zelfs de ECB overweegt spoedig te stoppen met de opkoop van obligaties en de rente misschien al in juli of augustus te verhogen. Met lede ogen keek zij toe hoe de valutamarkt haar monetaire gestuntel afstrafte, want inmiddels noteert de euro/$ ca. 1,05. En dat creëert via hogere importprijzen nog meer inflatie. In Duitsland staat de teller daarbij al op 7,8%, weer hoger dan economen hadden verwacht. Obligaties verloren zo nog meer aan waarde, alleen afgelopen maand al ca. 3%. In de eerste vier maanden van dit jaar ging de obligatiemarkt met meer dan 8% omlaag, een historisch grote teruggang. Gelukkig waren we hier defensief gepositioneerd, met een lage weging en korte looptijden, maar zelfs dan ontkom je niet aan koersverliezen.

Winstontwikkeling

Spannend is het bij de bedrijfswinsten: wie de gestegen grondstof-, energie- en loonkosten kan doorberekenen, kan nog steeds een winststijging laten zien. En hoe tijdelijk zijn die prijsstijgingen? Unilever, geen kleine jongen voor onze dagelijkse boodschappen, geeft aan dat zij haar prijsverhogingen ook in de tweede helft van het jaar zal doorzetten. Dat gaat dus voor vrijwel alle deelnemers in deze branches gelden. Omdat voedsel- en drogisterij-artikelen een belangrijk deel van de gezinsconsumptie bij lagere inkomens betreft, zal dit het reëel beschikbaar inkomen verder aantasten en de roep om prijscompensatie verder aanzwengelen. Het risico op een loon-prijsspiraal, vooral in deze mondiaal krappe arbeidsmarkt, neemt daardoor toe.

Voor de aandelenmarkt is de winstontwikkeling van de grote technologie-aandelen echter veel belangrijker. Hier stokte de winstgroei en kreeg de waardering een knauw. Dit vooruitzicht was voor ons vorig jaar de voornaamste reden om voorzichtiger op aandelen te worden. April spande vooralsnog de kroon met een koersdaling van ruim 8% van de bredere S&P 500 index. Waarbij de daling van de Nasdaq-index (-13,2%) met al haar rentegevoelige technologie-aandelen nog veel groter uitpakte.

Hebben we nu dan alle koerscorrecties gehad? Vermoedelijk nog niet, want bij een echt hoger blijvende inflatie, zeg 4-5% op wat langere termijn (tegen 8,5% nu), zijn we er nog niet met 3% voor de 10-jaars rente in de VS. De lonen stijgen inmiddels ook met 4-5%, zoals de onderstaande grafiek laat zien. In historisch opzicht is dat een forse acceleratie.

De zorgen van centrale bankiers zullen voorlopig groot blijven en op de ‘Fed-put’ mogen we niet rekenen. Wij blijven dus defensief gepositioneerd, zijn voorzichtig met obligaties en hopen op lagere niveaus weer aandelen bij te kopen.

En ondertussen komen onze alternatieve vastrentende beleggingen in Consumer Loans weer dichterbij: deze kenmerken zich door weinig rentegevoeligheid, een hoge vergoeding en een zeer gespreid kredietrisico. Jaarlijks hopen we op een opbrengst van 5-6%. Onze Real Assets, zoals die in Infrastructuur, plusten het eerste kwartaal met 1,8% in lokale valuta. De stijging van de US$ en andere vreemde valuta komt daar nog bij. Daarnaast bieden onze Private Debt fondsen troost waar obligaties juist fors terugvallen.

Vrolijk lijken markten in dit oorlogsjaar niet direct te worden. En vrolijk heb ik u met bovenstaand verhaal niet gemaakt. Maar soms is dat even niet anders. Onnodig te vermelden dat we relatief voorzichtig blijven.

DOOR: WOUTER WEIJAND, Chief Investment Officer