Wat ging goed en wat kon beter? Financiële markten startten het jaar positief: obligaties waren gevraagd, dus lange rentes daalden. Ook aandelen zagen een weg omhoog, na het moeilijke jaar 2022. De eerste hobbel kwam in maart, toen zich een kleine Amerikaanse bankencrisis voordeed. Twijfels aan de solvabiliteit van kleine banken, die vaak staatsobligaties hadden gekocht toen de rente veel lager was, leidden tot forse onttrekkingen van deposito’s. De Fed greep in en gaf kredietsteun. Wij kochten een tracker van bankaandelen, die met ongeveer 1/3 gedaald was. Na flink wat fluctuaties eindigde deze belegging het jaar ongeveer 12% boven de aankoopkoers.

Dan die rentedaling: die kwam te vroeg, want in de loop van het jaar bleek de inflatie nog lang niet bedwongen. Zowel de Fed als de ECB voelden zich genoodzaakt de geldmarktrente verder op te schroeven, tot 5,25% respectievelijk 4%. Onze voorzichtige houding bleek nog steeds correct. Pas eind oktober gingen we ‘om’. We dachten de piek in inflatie gezien te hebben en kochten (middel)lange Amerikaanse staatsobligaties, afgedekt naar de euro. Die timing bleek goed, al hadden we de looptijd van de obligatieportefeuille nog meer mogen verlengen. Niettemin behaalden we een outperformance in onze vastrentende portefeuille. Ook de afdekking van de dollar bleek nuttig, want deze munt eindigde het jaar dicht bij haar laagste koers, rond de 1,11 tegenover de euro.

De keuzes binnen de aandelenportefeuille vielen minder goed uit. Vooral de overweging in Emerging Markets en China in het bijzonder deed pijn. Waar in de meeste ontwikkelde landen koersen stegen, daalden deze in China met 17%. De vastgoedcrisis daar hield aan en de economische groei viel tegen. Toch lijkt ook de centrale overheid in te zien dat al te veel ingrijpen op het marktmechanisme niet helpt. Samen met de lage waardering is dat voor ons een reden om hier belegd te blijven.

Terwijl aandelenmarkten in Europa en de VS enthousiast werden door de rentedaling op de obligatiemarkt, keken wij nog even de kat uit de boom, rekening houdend met de economische vertraging in Europa en straks wellicht ook in de VS. Markten daarentegen prijzen inmiddels al veel meer renteverlagingen door centrale banken in dan wij voor waarschijnlijk houden. Al met al bleven we achter bij onze aandelenbenchmarks.

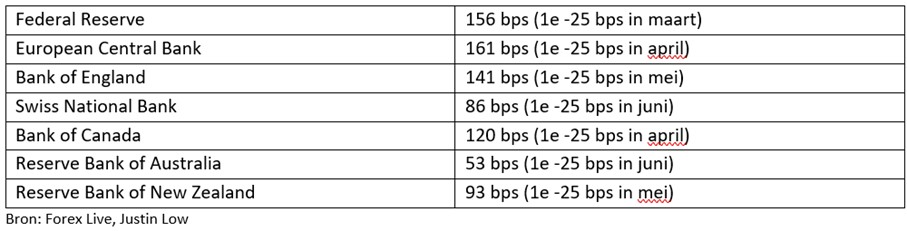

Hoeveel rentedalingen zijn al ingeprijsd? Dit waren de cijfers op 2e kerstdag:

tussen haakjes vermeld met hoeveel en wanneer de 1e rentedaling verwacht wordt

Het is met dat sceptische gevoel over die rentedaling, waarmee wij de drempel overgaan naar het nieuwe jaar. Waarom zou je als centrale bank immers de rente verlagen als hypotheekrentes mondiaal de rentedalingen op obligatiemarkten volgen? Effectief is dat al een flinke monetaire versoepeling, met een stimulans voor huizenmarkten en het investeringsklimaat. Beide konden wel een steuntje gebruiken. Wat is het potentieel voor lange rentes als 10-jaars Duits staatspapier nog geen 2% rendeert? Is de markt zichzelf hier niet voorbijgelopen? Feitelijk verdisconteert de lange rente hier een verlaging van de geldmarktrente van 4% tot onder de 2%. Even lang lopend Amerikaans staatspapier oogt met een kleine 4% een stuk aantrekkelijker dan Europese lange rentes.

Minder gulle overheden

De afgelopen jaren hebben zowel burgers als bedrijven enorm profijt gehad van een gulle overheid, die diep in haar buidel tastte om allerlei crises te helpen oplossen of verzachten: er was een corona-herstelprogramma met loonsubsidies, er waren energieprijsplafonds, er werd royaal uitstel van betaling van belastingen gegeven, maar nu is de koek in Europa echt even op. Vanaf nu gelden weer min of meer de gebruikelijke budgettaire regels. In de VS is Santa Claus nog steeds niet weg: ook in 2024 zal het begrotingstekort hier 7-8% bedragen, tegen ongeveer 3% in Europa. Lang is dat natuurlijk niet meer vol te houden en met name de Republikeinen beloven hier zo spoedig mogelijk een eind aan te maken, tenminste als zij de macht weer zouden overnemen na de verkiezingen van 5 november 2024.

Biden of Trump?

De vele polls houden elkaar en Trump en Biden ongeveer in evenwicht. Bij de Economist (poll 1 januari jl.) scoren beide kandidaten 44% en bij Morning Consult (poll 31 december) scoort Trump 1% meer dan Biden. Opvallend is dat er voor beide kandidaten in de VS meer afkeuring is dan goedkeuring. Trump geniet daarbij 10% meer afkeuring, maar Biden zelfs 15%!

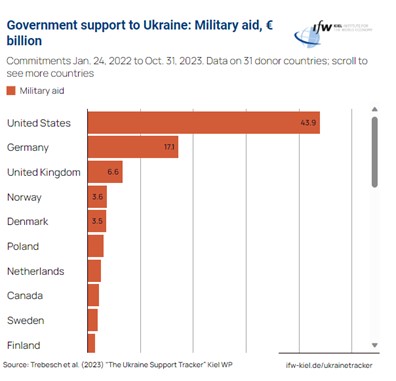

Of daar dus ook een blonde verschijning de macht kan grijpen, is nog ongewis. Er wachten nog vele rechtszaken, dus eerst moet Trump maar proberen uit de gevangenis te blijven. De repercussies van zijn eventuele terugkeer kunnen groot zijn. Aan Oekraïne en defensiesteun voor dit land heeft hij een broertje dood. Het liefst sluit hij een akkoord met Poetin, waarmee het verlies aan land voor Oekraïne permanent zou kunnen worden. Ook het Amerikaanse lidmaatschap van de NAVO staat met Trump’s komst op losse schroeven. Europa zal meer op zichzelf zijn aangewezen dan ooit tevoren. Ziet China daarmee haar kans schoon om Taiwan weer in te lijven? “Eigen volk eerst” betekent voor Trump hooguit wat extra handelsmaatregelen tegen China, maar niet de steun voor Taiwan, die men daar jarenlang van de VS gewend was.

Militaire steun aan Oekraïne in 2022 en 2023, en wat Europa mogelijk moet overnemen van de VS als Trump aan de macht komt?

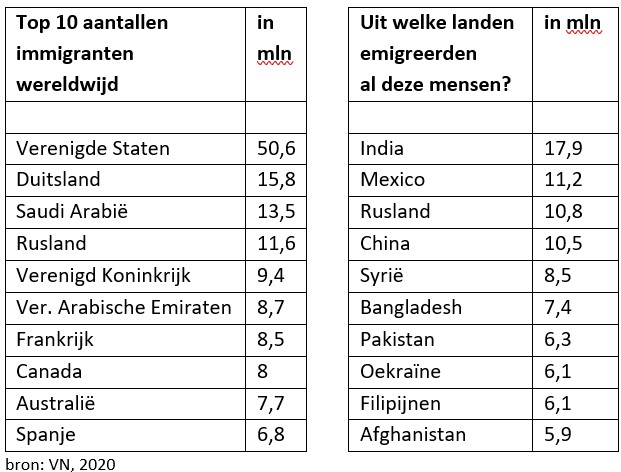

Ook al zouden we het willen, we hebben in Europa niet de militaire capaciteit om Oekraïne zoveel steun te geven. In geopolitiek opzicht wordt 2024 dus een spannend jaar. Van alle oorlogen overwonnen we in 2023 immers alleen de oorlog tegen inflatie. Bij het overschrijden van de drempel van het nieuwe jaar is er ook nog de stille strijd, die we allemaal uiteindelijk verliezen: de vergrijzing. We worden weer een jaartje ouder en er treden meer mensen uit het arbeidsproces dan erbij komen. Stilletjes weten we heus wel dat alleen immigratie die krapte op de arbeidsmarkt kan oplossen. Maar af te lezen aan de verkiezingsuitslag willen we dat niet. Net zoals dat bijna overal in Europa het geval is. In de VS doen ze ook alsof ze dat niet willen, maar stilletjes komen er jaarlijks miljoenen immigranten de Mexicaans-Amerikaanse grens over. Zonder die continue instroom was de economische groei in de VS jarenlang lager geweest en de inflatie nog hoger.

Geen verrassende lijstjes, zowel qua uitstroom als qua instroom. Tamelijk evenwichtig verdeeld ook wereldwijd. Het zijn dus niet de getallen, maar de politieke weerstand, die per land erg verschilt. Waarbij men vooral in Europa en Australië niet kan tippen aan het Canadese enthousiasme voor nieuwe landgenoten.

Wie gaat deze stroom tegenhouden?

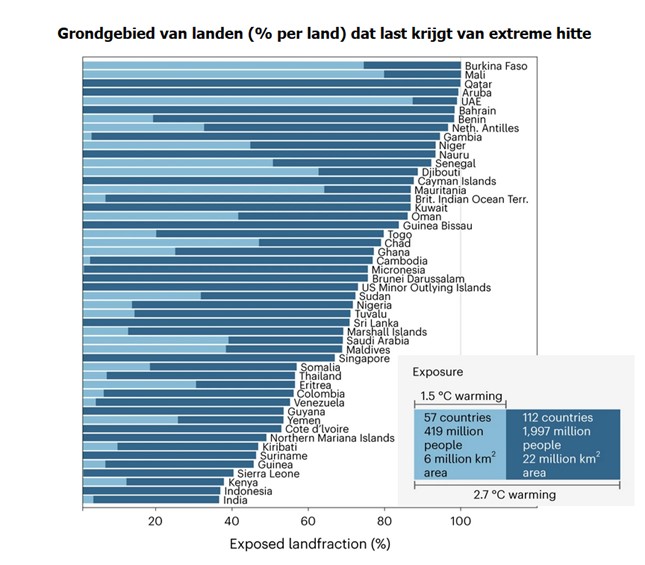

En als we het dan toch over instroom hebben: Deventer is nog niet verzwolgen: men hield welgeteld 9 cm over, nadat wij als afvoerputje van de Europese moesson tot verhoogde dijkbewaking moesten overgaan. Klimaatvoorspellingen, zoals de verhoging van de temperatuur met 1,5% of sterke toenames in neerslag, die in een verre toekomst dreigden, zijn inmiddels al realiteit geworden. Het voelt alsof we al zijn ingehaald door de feiten en we nog snel proberen een vinger in de dijk te steken. Natuurlijk blijven we ons altijd afvragen waar we het beste kunnen beleggen. Toch zou het wel zo praktisch zijn als we eerst nog even vaststelden waar we het beste konden gaan wonen….

Gezamenlijk onderzoek van de universiteiten van Wageningen, Exeter en Nanjing wijst op de risico’s van een temperatuurstijging op aarde van 2,7 graden, als geen strengere klimaatmaatregelen worden genomen. Dan zal een flink deel van het woongebied van 2 miljard mensen rond 2100 onleefbaar heet worden. Hierboven ziet u het lijstje met getroffen landen, dat overigens nauwelijks onderdeel uitmaakt van ons beleggingsuniversum. Maar dat maakt het voor die 2 miljard mensen niet minder droevig. Welke asset-allocatie-beslissingen gaan deze miljarden mensen maken? Met andere woorden, waar moeten deze mensen straks naar toe?

Wat moet ik daarmee, zult u zich wellicht afvragen? Hoe zit het eigenlijk met Nederland? En wat gaat mij die klimaatverandering kosten? Hoe wordt een klimaatverandering eigenlijk ingeprijsd? Als toegift bij de start van het nieuwe jaar treft u hieronder een verhaaltje over een mogelijke prijs van klimaatveranderingen in Nederland.

Ondanks alles wens ik u een gelukkig nieuwjaar en spreek ik de hoop uit dat we als erkende waterbouwers de doemscenario’s nog lang voor ons zullen weten uit te schuiven!

En zo gaan we toch maar gewoon over tot de orde van alle beleggingsdagen van het jaar, wanneer we bij laag water en fris weer verkopen en bij hoog water en hitte terugkopen….

We wensen u alle goeds voor het nieuwe jaar!

DOOR: WOUTER WEIJAND, Chief Investment Officer

Toegift: op de drempel naar een nieuw jaar naar aanleiding van de klimaatveranderingen

Heeft alles wel een prijs? En wie betaalt die?

Alles heeft een prijs, wordt soms gezegd, maar is dat in werkelijkheid wel zo? Afgelopen jaar ging de hoofdprijs naar AI, Artificial Intelligence. Markten gaven AI een steeds hogere prijs omdat ze in staat waren AI-ontwikkelingen te beprijzen via fors hogere aandelenkoersen van Tech-aandelen, die daarop inspeelden. Of ze die prijs ook waard zijn, weten we niet, want die toekomstige voordelen van AI zijn lastig in te schatten. De beurs doet daar een slag naar en daar is ze ook voor gecreëerd.

Daartegenover stonden allerlei spectaculaire klimatologische ontwikkelingen, waarvoor nauwelijks een prijs was te vinden. Rampen waren er genoeg, maar wat kosten ze en wie gaat dat betalen? Natuurlijk, samen betalen we via belastingheffing mee aan de dijkverzwaring en de kustverdediging. Dat is de publieke prijs die we bereid zijn te betalen. Maar hoe zit het met de verdediging van onze persoonlijke bezittingen, als de schades van stormen en overstromingen verder toenemen? Dan haken verzekeraars meestal af en valt je huis niet meer te verzekeren. Florida is daarvan al het bewijs. Daar is op vele plekken al geen prijs meer, geen verzekeringspremie hoog genoeg om het risico van de schade in te schatten. Vanaf dat moment ben je aan de goden overgeleverd.

Zo kan het ook bij ons gaan: als Deventer, Hoorn of Volendam echt waren ondergelopen, hadden velen bot gevangen bij hun verzekeringsmaatschappij. Uithuilen en smeken om hulp doen we meestal in Den Haag.

Zo ontstaat het beeld dat beprijsbare voorspoed in particuliere zakken verdwijnt en onbeprijsbare tegenspoed op de gemeenschap wordt afgewenteld. Zoiets heet dan ‘pech’, vergelijkbaar met de corona-epidemie en dat betalen we met z’n allen. Maar is dat wel terecht of zou er niet eerst een aanpassing van onroerend goed prijzen moeten komen? Je hoeft immers geen Einstein te zijn om te snappen dat je vlak bij een rivier of zee veel grotere risico’s loopt dan op de Veluwe of in Drenthe. En dat Nederland en Bangladesh grotere overstromingsrisico’s lopen dan Scandinavië en Spanje.

We zullen als gemeenschap moeten besluiten om ons land anders in te richten. Misschien moeten we wel hele volksstammen verhuizen. Anderzijds kunnen we onze eigen, soms dubieuze OG-beslissingen niet eindeloos op het collectief blijven afwentelen. Zo zal de fundering van veel huizen in ons land moeten worden gerenoveerd. En die kosten van vaak een ton per huis gaat de overheid niet betalen, vermoed ik. Daarentegen zullen de extra uitgaven van de waterschappen weer collectief gedragen worden, maar vervolgens weer door onszelf worden opgehoest.

Uiteindelijk, als het water verder stijgt en hoe hard we ook ons best doen om ons te verdedigen, zullen we soms delen van onze delta en onze dorpen en steden moeten achterlaten. Die worden dan letterlijk “stranded assets”. Daar is dan ook geen prijs meer voor. Anders dan de boeren zijn we met te veel om allemaal uitgekocht te worden. Ons land, althans onze bevolking, zal ooit wat moeten opschuiven naar het oosten, naar Austerlitz en Kootwijk aan Zee wellicht?

Geldt daar trouwens nog een financieel advies voor? Jawel, al valt de timing ervan heel moeilijk in te schatten: huren wordt op een gegeven moment aantrekkelijker dan kopen, in die kwetsbare gebieden. Geleidelijk zullen OG-markten al dat soort kwetsbaarheden gaan inprijzen, lokaal en internationaal. Die prijsdaling in het westen bij verkoop en de prijsstijging in het oosten bij aankoop, die betaalt u zelf.

In de tussentijd wens ik u nog vele gelukkige jaren, met dat ‘onbetaalbaar’ fraaie zee- of rivierzicht vanuit uw woonkamer!