De wereld komt weer op gang, vooral in de VS, waar er de afgelopen maand bijna 1 miljoen banen bijkwamen en ook de dienstensector lijkt te herstellen. Zowel de vaccinatie als het noodplan ging flitsend van start. Maar er komt wellicht nog een paar duizend miljard aan stimulans bij. Is dat wel nodig? En vergeten we de daarvoor benodigde belastingverhogingen niet?

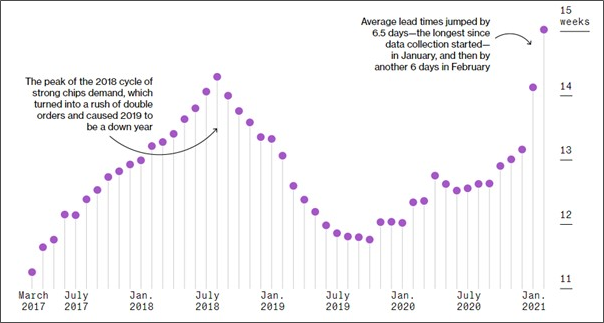

Ondertussen stijgen grondstofprijzen snel, net als transportkosten. Vertraagde levertijden van computerchips (zie grafiek 1) belemmeren de industrie, vooral bij de autoproductie.

Grafiek 1: Levertijd computerchips neemt flink toe

Bron: Bloomberg

Ook de koopvaardij meldt opvallend veel knelpunten, zowel in de havens als bij het containervervoer (zie grafiek 2). De kosten van dat containertransport zijn inmiddels verviervoudigd sinds een jaar geleden. Men lijkt de (inhaal)vraag nauwelijks aan te kunnen en dat wijst op prijsstijgingen, die zich nog in de pijplijn bevinden.

Grafiek 2: Knelpunten zeevracht fors toegenomen

Lange rentes stegen wereldwijd door die hogere inflatieverwachtingen en Amerikaanse staatsobligaties hadden hun slechtste kwartaal in 40 jaar. Hypotheekrentes werden daar afgelopen week voor de zevende keer verhoogd.

Groeiaandelen leden onder die rentestijging, maar herstelden aan het eind van maart. Maar niet voordat een grote speculant (Archegos) aan die groeiaandelen en vooral aan enorme leverage ten onder was gegaan. Cyclische aandelen en dan vooral banken waren de grote winnaars: voor hen biedt een hogere rente uitzicht op betere marges. Uiteindelijk bereikten beurzen in o.m. de VS en Nederland nieuwe records. Maar in China vielen aandelen terug door de vrees voor hogere rentes, maar ook door overheidsingrijpen bij grote tech-bedrijven.

Ondertussen lijkt het vasteland van Europa de vaccinatieslag te hebben verloren. Brussel mist het centrale gezag en de slagvaardigheid van landen om zelfstandig in te kunnen kopen. Droevig is verder het onderling gesteggel over de verdeling van de vaccins over de lidstaten. Terwijl de VS en het VK weer opengaan, zit het vasteland van Europa nog in lock-down.

Ook wachten we in Europa nog steeds op goedkeuring van die 27-landen-parlementen (ook van Nederland) voor het corona-schulden-noodsteunplan. Weet u nog wel, dat geweldige plan van afgelopen najaar? Waarvoor alle landen plannen richting Brussel moesten indienen, die tot dusver ook nog vaak zijn afgekeurd? En die het Bundesverfassungsgericht in Duitsland afgelopen week ook nog eventjes (tijdelijk) van tafel veegde, omdat het niet zou sporen met de Duitse grondwet (die gemeenschappelijke schuld dan vooral)? Het komt er heus wel, hoor, maar flitsend snel, nee, zo kun je dat niet noemen.

Al met al hielp dit de euro niet en de dollar maakte een rebound naar 1.17, waar het een paar maanden terug nog 1.23 aantikte. Wat ook geholpen zal hebben is de rente, die in de VS meer toenam dan hier. Als we straks die inhaalslag maken, zal de euro zich wellicht ook weer herpakken. En die stijging van de dollar en de rente vormden recentelijk een tegenwind voor Emerging Market aandelen en EM Debt.

Terug naar die inflatie: er zitten allerlei prijsstijgingen aan te komen, die zich pas de komende maanden zullen manifesteren. Hier lijkt de trend ‘not your friend’. Een lage weging in obligaties, alsmede een lage rentegevoeligheid blijft ons devies. Ondertussen bouwen we verder aan onze Private Debt feeders: versie nr. IV zal medio dit jaar gelanceerd worden. Gezien de lage rentegevoeligheid en relatief hoge coupons bij Private Debt voorzien we hier langzaam, maar gestaag oplopende positieve resultaten. Zelfs als we rekening houden met incidentele afboekingen voor kredietrisico’s.

En hoeveel rentestijging kunnen aandelenmarkten verdragen? Dat lijkt het grootste discussiepunt van dit moment, maar value-aandelen kunnen er beter tegen dan groeiaandelen. Maar mocht de rentestijging doorzetten, dan tasten die de waarderingsniveaus van markten aan. We zijn daarom licht onderwogen, maar realiseren ons dat aandelenmarkten tot dusverre vooral op de mogelijkheid van winstherstel reageerden.

En dan het wereldwijd grootste nieuws(!)… de AEX-index heeft haar koersrecord uit het jaar 2000 eindelijk doorbroken. Hoezee, en dat met een geheel andere index, waar de kleinste goedkope dalers (exit ABN AMRO nu) telkens plaatsmaken voor de duurste en grootste nieuwkomers…. Met die strategie moest het ook wel heel lang duren voordat die mijlpaal weer werd bereikt. Maar het is gelukt en de AEX is inmiddels, niet toevallig, meer een tech-index geworden: een teken des tijds of een teken aan de wand?

Dan uit de serie geopolitieke nieuwsflitsen: er zijn steeds meer geruchten dat China na Hong Kong ook Taiwan wil inlijven, desnoods met geweld. En liefst voordat de Amerikanen Taiwan voldoende hebben bewapend. Dat moet dan natuurlijk wel een heel flitsende operatie worden, waar Amerika en Japan buiten zouden moeten blijven, maar zoiets weet je nooit zeker en zou zonder meer riskant zijn. Wat je wel zeker weet is dat China heel veel geopolitieke ambities heeft, vooral in wat zij als haar eigen regio, dan wel als afvallige provincies beschouwt. China blijft een enorm groei-verhaal, maar niet in de vorm, zoals je die altijd wenst….

Onze groei is wellicht wat minder flashy: zoals bijvoorbeeld Infrastructuur, veelal met een inkomstenprofiel, dat beschermd is tegen inflatie. Dat thema, beleggingen die enigszins beschermd zijn tegen hogere inflatie, kon nog wel eens lang houdbaar blijven.

DOOR: WOUTER WEIJAND, Chief Investment Officer