Het is geen nieuws meer dat januari een koude wind over markten bracht. Eentje die afkomstig was van de Federal Reserve, die besloot de wind uit een andere hoek te laten waaien. Geen eindeloze geldcreatie meer, de kraan in de VS gaat zelfs sneller dicht dan eerst was aangekondigd. Bovendien kon de prijs van geld ook wel eens sneller omhoog gaan. Plus dat er spoedig geld aan het systeem kan worden onttrokken. Van jarenlange vloed gaan we nu dus vrij plots richting eb. Daar moest de markt even aan wennen.

“A rising tide raises all boats” is een bekend gezegde in ons vak. In mijn vorige nieuwsbrief toonde ik u al het koersverloop van een klassieke boot, de ARK Innovation ETF. Was het de vloed aan geld, die haar koers stuwde, voordat die aangekondigde ebstroom haar koers halveerde? Met andere woorden, waren dit alleen maar speculatieve, niet-winstgevende tech-aandelen, die door de mand vielen toen de rente-stress zich deed voelen?

Koersgrafiek ARK Innovation ETF, vanaf 1 januari 2020

De Financial Times analyseerde alle onderliggende tech-aandelen in het fonds (bron: column Unhedged d.d. 31 januari 2022). Met die winstgroei viel het wel mee, die was vaak fors. De waardering ook, schrijf ik er zelf bij. Zie hiervoor de grafiek van de Nasdaq-100 hieronder.

Tegelijk was het een speeltje van een grote groep nieuwe, jonge beleggers. Die vooral via sociale media hun ideeën opdoen. Met brokers als Robinhood, die zelf in koers halveerde, net als allerlei cryptomunten en daaraan gelieerde bedrijven. Maar ook met bedrijven als Netflix, Spotify: jonge, groeiende tech-bedrijven, met allerlei groeistuipen en issues, waar jongeren veel geld in pompten, maar het ook net zo snel weer terugtrokken. Het zijn deels echte fundamentele technologische ontwikkelingen, maar ook deels puur liquiditeit gedreven financiële markten, die de op- en neergang hielpen bepalen. Waarbij de ARK de laatste dagen alweer loskwam en gedragen werd door nieuwe instroom van geld.

Groeiaandelen en geldpolitiek

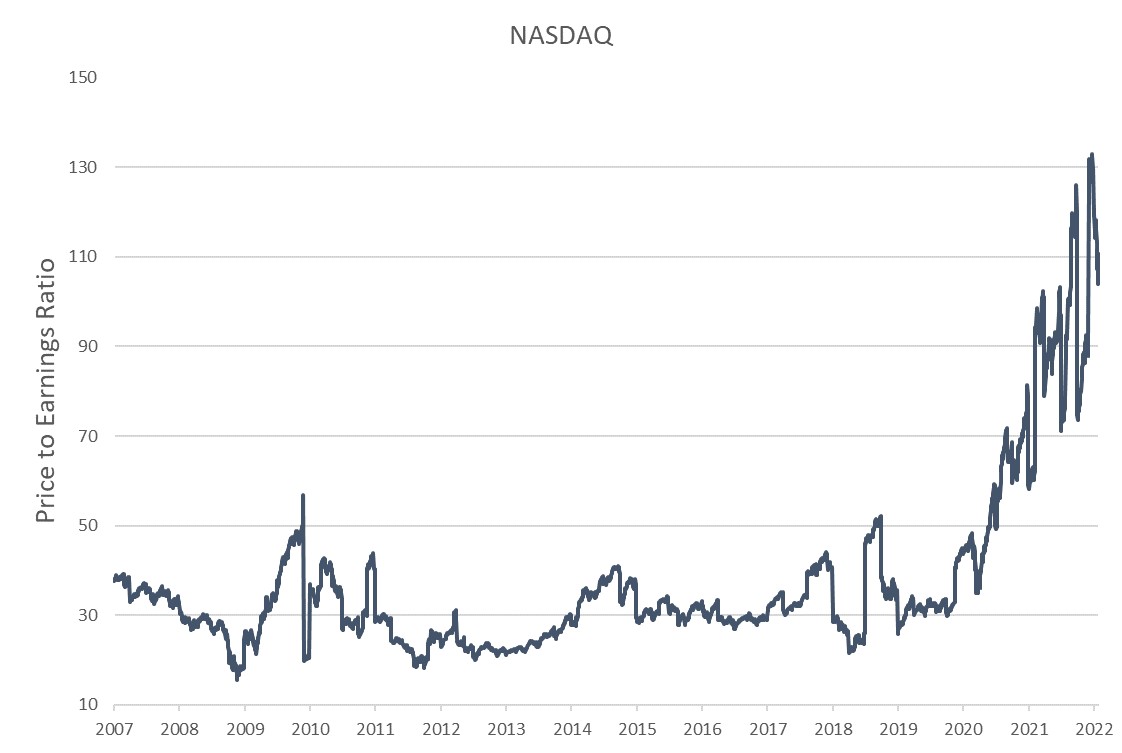

En daarmee raken we aan het hart van de discussie over groeiaandelen en geldpolitiek. Te veel geldgroei veroorzaakt inflatie, ook bij aandelen. Het maakt rentestijgingen noodzakelijk en tast daarmee de waardering van cash-flows aan, die in de verre toekomst liggen. Zoals van tech-aandelen. Zeker als centrale bankiers ook nog eens geld aan financiële markten willen onttrekken. De winst zelf groeit wel door (zie bijv. Google), maar een stijgende rente zorgt waarschijnlijk voor een lagere koers/winst-verhouding. Die hieronder oogt immers nogal extreem.

K/W-verhouding Nasdaq sinds 2007

Dat is wat er zich in januari op markten voltrok. Het verklaart tevens waarom we onderwogen obligaties en aandelen tegelijk waren. Want ook al haalden obligaties niet de voorpagina’s van de kranten, zij stonden natuurlijk net zo goed onder water door de hogere rente. Hieronder vindt u de resultaten van Nederlandse en Amerikaanse staatsobligaties in het 2-, 5-, 10- en 30-jarige segment, in lokale valuta, over januari.

Performance staatsobligaties, in lokale valuta, over januari 2022

Wat stellen we hier tegenover?

Alternatieve fixed income bronnen zoals factoring en consumer loans bijvoorbeeld. Bij zeer lage renterisico’s en goed gespreide kredietrisico’s kan de huidige inflatie van 5-6% waarschijnlijk verslagen worden. Ook met Private Debt kun je daar enigszins bij in de buurt komen.

Ook beleggingen in Infrastructuur, met onder meer energiecentrales, zonne- en windmolenparken bieden bescherming tegen inflatie met een dividend van circa 7%.

De echte rentestijging komt nog

Een serieuze rentestijging heeft echter nog niet eens plaatsgevonden: dit was nog maar Spielerei met rentestijgingen van een paar tienden van een procent. Natuurlijk is dit de discussie van de dag tussen strategen: hoeveel moet de rente omhoog om het inflatiespook van 5-6-7%, weer terug in de fles te krijgen? Of is het nu echt ontsnapt en waart het rond, bij gasbedrijven, in grondstoffen en halffabricaten, in transport en supermarkten. Denk vooral ook aan stijgende lonen. Daar is de Federal Reserve nog het meest bevreesd voor, ook omdat de arbeidsmarkt krap is. Hetgeen trouwens voor vele landen geldt. De inflatie in het nieuwe jaar wordt hierbij veelzeggend, want veel bedrijven verhogen hun prijzen pas aan het begin van een nieuw kalenderjaar.

Dus met hard roepen dat de inflatie niet zal stijgen, kom je niet ver, zo weet ook ECB-president Christine Lagarde inmiddels. Want al zou de Europese inflatie in januari van 5% naar 4,4% hebben moeten terugvallen, het werd 5,1%, opnieuw veel hoger dan al die economen hadden verwacht. In Nederland gingen we afgelopen maand achteloos van 6,7% naar 7,6% inflatie, een schokkend cijfer.

Toch laat Lagarde de geldkraan royaal openstaan en moedigt regeringen aan ook de fiscale kraan wijd open te zetten. In heel Europa gaan de staatsuitgaven spectaculair omhoog, zelfs in Nederland en Duitsland. Zou het besef zijn neergedaald dat we straks sowieso Italië moeten redden en dat we zoiets maar beter met een bijna net zo lege schatkist kunnen doen? Zodat we eerst zelf nog even van onze oude spaarzin kunnen genieten? Hoe het ook zei, ook die wijd openstaande fiscale kraan werkt inflatie en loon verhogend. Want al die mensen en materialen, om die miljarden verslindende plannen uit te voeren, die zijn er vaak niet.

Geopolitiek en inflatie

Dan zijn er nog geopolitieke bronnen van inflatie, met Poetin versus Europa als cruciale factor. Hoe verder dit conflict op de spits gedreven wordt, hoe hoger de olie-, gas- en elektriciteitsprijzen worden. Poetin dreigen met een blokkade van de Nordstream 2 gasleiding oogt daarbij dapper, maar onhandig, want menig Europees land is intussen afhankelijk van Russisch gas, Duitsland voorop. Gaat Europa zichzelf straks in de kou zetten?

Niemand weet hoe dit conflict gaat aflopen. Ik vrees voor een vrij kleine, permanent door-etterende bezetting, waarbij het Westen niet zal ingrijpen. Waar tegelijk de militaire angel blijft zitten, maar de angst voor een grootschalig conflict geleidelijk wel uit de energieprijzen kan lopen. Toch zal een bredere inflatie zich inmiddels in ieders verwachtingen hebben genesteld. Zo eenvoudig komen wij niet van haar af.

De discussie over inflatie en de eb en vloed van de geldcreatie zal niet zomaar verdwijnen. De beheerders van het enorme ‘sovereign wealth fund’ van Noorwegen denken dat het repercussies heeft voor de koersen van obligaties en aandelen voor de langere termijn. Eén maand maakt nog geen winter, denkt men in Noorwegen wellicht. Als het dan toch lente mag worden op financiële markten, voorzien wij dat trouwens eerder voor aandelen dan voor obligaties, waar de temperatuur al jaren onder 0 ligt.

DOOR: WOUTER WEIJAND, Chief Investment Officer