Inleiding

Er zijn dit jaar diverse belangrijke verkiezingen. Zowel beleggers als politici proberen in te spelen op veranderende trends en stemmingswisselingen bij de burger. Zo komen geopolitiek en handelsrelaties in het vaarwater van bedrijfsinvesteringen en beursvooruitzichten. Ook in landen waar men niet aan verkiezingen doet.

Wisselvallig

Na april was ook mei een volatiele maand. De start was goed met opluchting over de winstontwikkeling in de VS na de aanhoudende economische groei en de hogere rente in de eerste maanden van het jaar. Daarna ontstond er weer onzekerheid over de inflatie, die nu ook in Europa teleurstelde en van 2,4% naar 2,6% steeg. De ECB lijkt niettemin van plan de al langer toegezegde renteverlaging volgende week ook echt uit te voeren. Deze is immers het resultaat van een lange onderhandeling tussen Noord- en Zuid-Europese centrale bankiers. De Federal Reserve hoeft niet met staten te onderhandelen. Die richt zich vooral op economische data en kijkt de kat wat langer uit de boom.

‘Higher for longer’

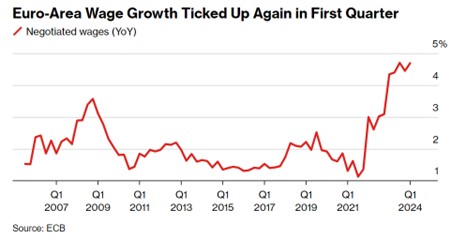

Dat vasthouden aan die hoge geldmarktrente (ca. 5,25%) had geen invloed op al die investeringen in AI in de VS, maar doet inmiddels wel pijn bij huizenkopers (en verkopers), die met een hypotheekrente van 7% of meer worden geconfronteerd. Daar, bij de consument, begint de economie ook wat te sputteren. Aan het eind van de maand bleken de consumptieve bestedingen, de werkgelegenheid en de loonontwikkeling in de VS te zijn afgekoeld. Dat was een verrassing en zorgde uiteindelijk ook voor een licht dalende lange rente in mei. In Europa nam die juist toe. Hier hield de hoge loongroei juist aan en herstelde de industriële productie. Aandelenbeurzen schommelden flink, maar sloten de maand positief af.

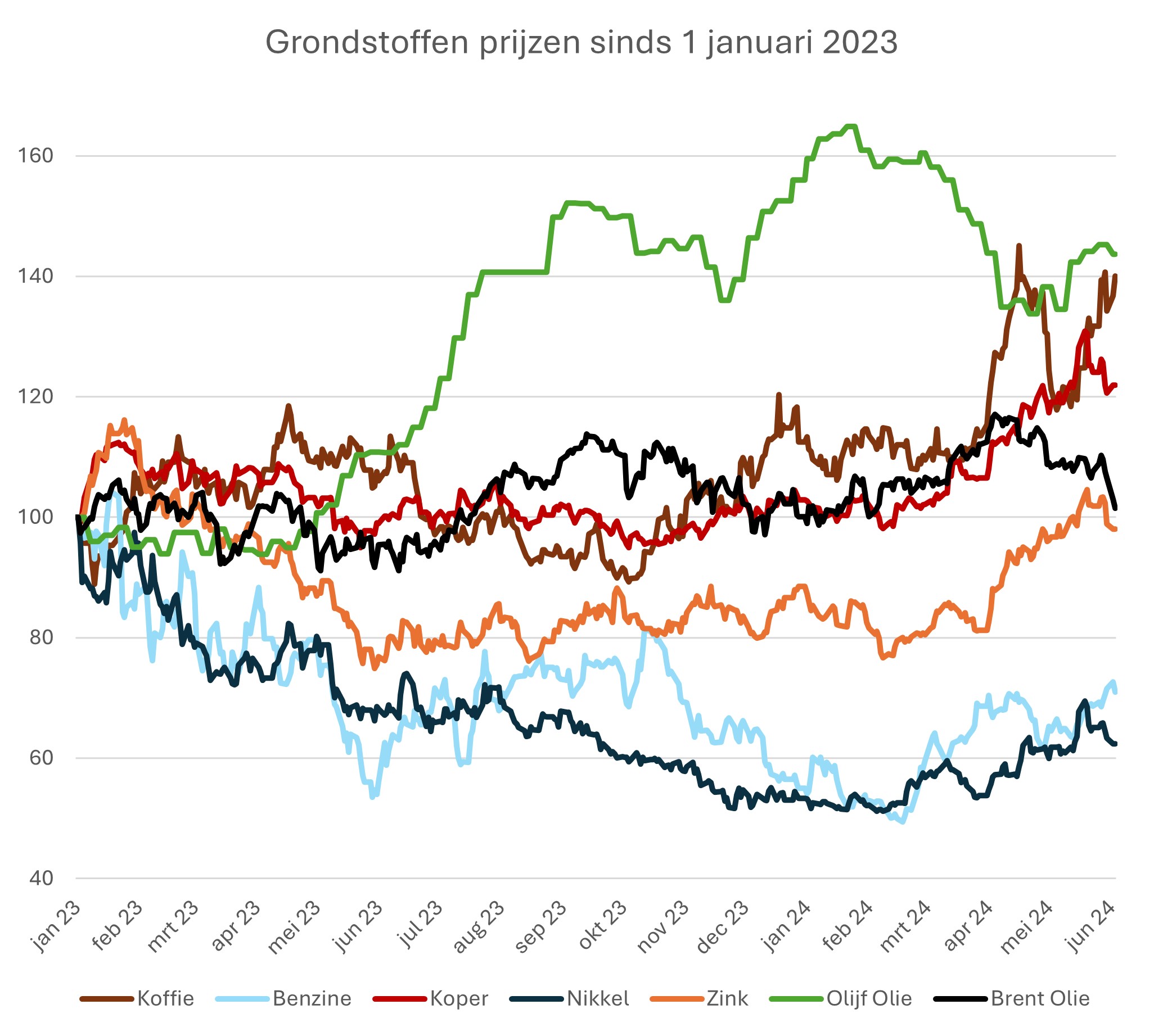

Grondstoffen duurder

Terwijl de inflatie de afgelopen kwartalen geleidelijk afzwakte, is opvallend hoe grondstofprijzen sinds eind vorig jaar weer in een opwaartse trend zitten. Vrijwel alle metalen zijn 10-20-30% duurder geworden dit jaar. Wellicht heeft dit iets met de huidige wapenwedloop te maken, al worden veel van deze metalen ook gebruikt voor de energietransitie. Olieprijzen liggen al wat langer op een hoger niveau. Afgelopen weekend kwam de OPEC bijeen en besloot ook voor 2025 haar olieproductie te beperken om de prijzen hoog te houden. Juist nu de Westerse wereld wat langer fossiele energie wil gebruiken, is dat wellicht geen gunstig bericht voor de inflatie straks. Tenslotte zijn loonstijgingen vaak een bron van inflatie.

Met name in de dienstensector worden deze meestal direct afgewenteld via tariefsverhogingen. In Europa lagen de prijzen in mei in de dienstensector 4% hoger dan een jaar geleden.

Verkiezingsretoriek?

2024 is een belangrijk verkiezingsjaar en dat heeft inmiddels al tot enige inleidende schermutselingen geleid. In de VS zijn we wel wat anti-Chinese handelsretoriek van Trump gewend, maar Biden probeert hem nu de wind uit de zeilen te nemen met een drastische verhoging van importtarieven op Chinese goederen. Die op elektrische auto’s bijvoorbeeld gaat van 50% naar 100% (!). Ook in Europa, waar we deze week verkiezingen hebben, klinken soortgelijke, zij het minder vergaande geluiden, vooral vanuit Frankrijk. Eigen volk en eigen industrie eerst, luidt ook hier de gedachte. De werkelijkheid is helaas vaak een stuk ingewikkelder. De grote Duitse automerken hebben fabrieken in China en ook Tesla bouwt daar veel auto’s. Hun export naar de VS en Europa wordt door deze maatregel straks ook extra belast. Bovendien belooft China dergelijke stappen snel te vergelden met importheffingen op tal van Europese en Amerikaanse producten. Wanneer al die plannen doorgaan, kun je als bedrijf alleen nog de importheffingen ontlopen door in elke regio een fabriek te bouwen. Dat kost natuurlijk enorm veel geld. Voor de burger werken al die heffingen prijsopdrijvend. Deze zaken spelen juist op het moment dat je dacht dat de ergste inflatie voorbij was. De vraag luidt: is die roep om importheffingen pure verkiezingsretoriek of zetten politici die plannen straks door?

Stemmingswisselingen

Deze schermutselingen verklaren tegelijk een deel van de onrust op markten in mei. Na een fraai herstel van Chinese aandelen moest aan het eind van de maand een flink deel worden ingeleverd. Vooral na de aangekondigde importheffingen. In China doet men niet aan verkiezingen. Besluiten worden centraal genomen. Als men vervolgens besluit tot een forse energietransitie (China had de meeste kolencentrales), dan kan het hard gaan. Harder dan in Europa en de VS, waar overheden pas op de plaats maken. Dat maakt het bedrijfsleven en de consument kopschuw. Terwijl grote aantallen elektrische auto’s wachten op de kades van haventerreinen in Europa, worden subsidies afgeschaft en besluiten autoproducenten weer meer in te zetten op hybride en ouderwets aangedreven modellen.

Onduidelijk is hoe het nu verder gaat met die voorgenomen investeringen aan de kant van de overheid. Vooral voor onze infrastructuur op het gebied van wind, stroom, waterstof, etc. Burgers willen een stap terug, het is hun te snel gegaan. De overheid aarzelt nu ook, zelfs die grote Europese overheid in Brussel. De roep om behoud van het oude vertrouwde lijkt bij de komende verkiezingen de doorslag te gaan geven en politici sorteren daarop voor. Nog voordat er werkelijk gestemd is, vallen al veel bedrijven om die betrokken zijn bij de energietransitie: consumenten gooien de handdoek in de ring en bestellen nauwelijks nog zonnepanelen en warmtepompen. Veel bedrijven hadden met een zonnige visie in personeel en in voorraden geïnvesteerd, maar moeten nu op de blaren zitten.

De meeste stemmen gelden in India

Dan waren er het afgelopen weekend ook nog verkiezingen in de grootste democratie ter wereld: India. Premier Modi won opnieuw, maar zonder meerderheid in het parlement. Op de beurs maakte euforie over een veel grotere overwinning plaats voor teleurstelling. Modi zal vanaf nu afhankelijk zijn van coalitiepartners, die nogal eens stuivertje wisselen met de oppositie. Overigens is India niet alleen qua bevolkingsomvang (1,4 mrd), maar ook qua economische groei (8%) wereldrecordhouder. Zakelijk heerst er optimisme in India: brokers voorzien een winstgroei van 10-12% en aandelen zijn qua K/W-verhouding zelfs duurder dan in de VS. Laten we hopen voor al die mensen, dat het er ook leefbaar blijft. Een minder mooi record is namelijk de hitte: dezer dagen passeerde de temperatuur in Delhi voor het eerst de 50 graden! Bijna geheel Azië zit al maandenlang in een ernstige hittegolf, die onder meer aan de klimaatverandering wordt toegeschreven.

Al met al wisten Emerging Markets in mei toch geen inhaalslagje te maken op ontwikkelde beurzen, want de Amerikaanse beurs gaf zich niet gewonnen. Vooral NVIDIA, de chipgigant, bleef in het episch centrum van de AI-ontwikkelingen. Zij ontving toch nog weer meer orders dan verwacht, vaak van de andere grote Tech-bedrijven, die in hun AI-capaciteit investeren. NVIDIA mag zich intussen bij de allergrootste beursfondsen rekenen met een marktwaarde van bijna 3.000 miljard dollar, vlakbij die van Microsoft en Apple.

Actiepunt

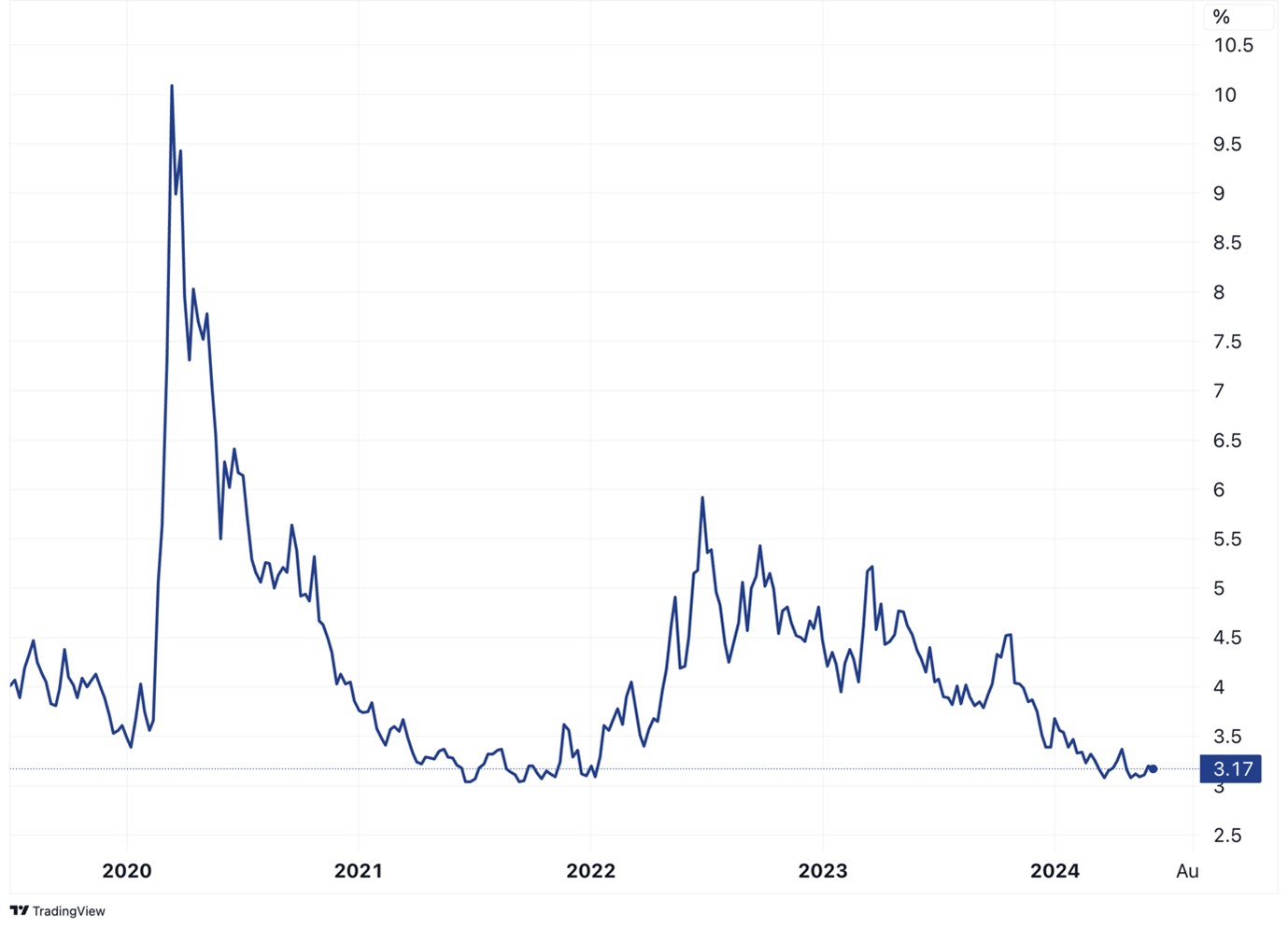

De afgelopen dagen hebben we nog eens gekeken naar onze posities in High Yield obligaties. De stemming op de High Yield markt is al sinds eind 2023 goed, te goed wellicht. We weten dat zoiets vrij makkelijk kan omslaan. In de grafiek hieronder ziet u het tanende renteverschil tussen staatsobligaties en die High Yield obligaties. We hebben ervoor gekozen alleen nog maar belegd te zijn in een uitgesproken defensief fonds en in een kortlopend fonds (gemiddelde looptijd ca. 2 jaar) waar een eventuele verhoging van het renteverschil een beperkte impact zal hebben.

Renteverschil tussen High Yield obligaties en staatsleningen

Tot slot

De invloed van Brussel op nationale wetgeving wordt vaak onderschat. Hoe belangrijk de Europese verkiezingen deze week voor burgers en bedrijven ook zijn, die in de VS in november zijn voor Europa nog belangrijker. Mocht Trump winnen, dan bestaat het risico dat hij zich af zal keren van de NAVO en het Parijse Klimaatakkoord. Hoe dan ook lijkt Europa meer dan vroeger op zichzelf aangewezen. Vooral met een groot en langdurig conflict aan haar oostgrens is dat een ongemakkelijke en dure werkelijkheid. Voor elke regio in de wereld lijkt het nuttig om beleggingen internationaal te spreiden, maar voor Europa geldt dat in deze omstandigheden wellicht nog iets meer dan elders.

Dat kan met beursgenoteerde beleggingen, maar zeker ook met ‘Private Markets’: onze beleggingen in Infrastructuur, Private Debt en Equity, Factoring en Alternative Lending hebben een wereldwijd karakter. Deze worden met hun illiquiditeit beheerd met een horizon, die zich voorbij al die komende verkiezingen uitstrekt.

DOOR: WOUTER WEIJAND, Chief Investment Officer