Inflatie kan ook winst zijn

Het cijferseizoen is weer begonnen. Voorzichtigheid over winsten is al langer troef, maar die blijkt nog steeds niet terecht. Bedrijven in de voedselsector, zoals Unilever, Procter & Gamble, Ahold, Coca Cola, Nestlé, vrijwel allemaal wisten ze hun afzetprijzen sterker dan verwacht te verhogen. Zo groeide ook hun omzet sneller dan gedacht. Met stijgende aandelenkoersen tot gevolg. Dat was nog meer het geval in de tech-sector, waar flink was gesnoeid in het personeelsbestand, maar de omzet zich gunstiger ontwikkelde dan de markt verwachtte. Met name de FAANG-aandelen herstelden sterk. In de chipsector was dat lastiger, vooral door grotere concurrentie en handelsbeperkingen richting China. Verder bleef het onrustig aan het bankenfront, vooral in de VS. De grotere banken in de VS en in Europa lieten zien dat hogere rentes (voor hen, niet voor u) tot een stijging van de rentemarge leidden en zo tot een verbetering van de winst. De ‘winstrecessie’, waar menige belegger voor vreest, heeft zich dus nog niet voorgedaan, maar het is nog te vroeg om zo’n terugval echt uit te sluiten.

De keuze voor de loon-prijsspiraal

Plat samengevat bleek het bedrijfsleven goed in staat haar eigen kosten te verlagen of beter in staat hogere kosten en lasten af te wentelen op de consument. Die slaat weliswaar flink terug met hogere looneisen die veelal worden ingewilligd, maar nog steeds is gemiddeld sprake van een daling van het reële loon. De loon-prijsspiraal met al haar dilemma’s is ondertussen nog steeds in volle gang: elke partij hoopt de hogere kosten af te wentelen op de andere partij. Zolang dat duurt kan de inflatie maar moeilijk zakken. Afgelopen maand steeg de core PCE, de belangrijkste inflatie-indicator van de Fed, van 4,2% naar 4,9% op jaarbasis. In Europa zakte de core-inflatie in februari met 0,1% tot 5,6% en blijft dus ‘sticky’. De ‘gewone’ inflatie, dus inclusief voedsel en energie, nam weer wat toe tot 7%. Dan de loonstijging: die nam in de VS volgens de Atlanta Fed het eerste kwartaal toe van 6,1% tot 6,4% op jaarbasis. In Europa lag de loonstijging in maart rond de 7%.

Desondanks lijken beleggers al sinds begin dit jaar optimistisch over obligaties. De inflatie zou immers snel gaan dalen en vanaf deze zomer gaan centrale banken de rentes weer verlagen, zo luidt de consensus. Maar zo simpel is dat inflatieprobleem niet opgelost. Een mooie vergelijking vond ik het uitzicht op het voetbalveld in een stadion: als de mensen voor je gaan staan, moet jij dat ook doen om het spel te kunnen volgen, maar daarvoor moeten ook de mensen boven je gaan staan, etc. Uiteindelijk wordt niemands uitzicht beter.

Het is moeilijk bescheiden te blijven

Grondstoffen worden duurder, bedrijven verhogen hun prijzen, vakbonden eisen loonsverhogingen, bedrijven wentelen die weer af, enzovoorts. Om dit op te lossen moet iedereen een stapje terugdoen en een deel van de pijn absorberen. Pas als bedrijven bereid zijn niet alles af te wentelen en werknemers hun looneisen matigen en zo ook een stuk van de pijn accepteren (hetgeen soms al gebeurt trouwens), pas dan kom je uit die loon-prijsspiraal. Het meest onhandige wat de (Nederlandse) centrale bank hierbij kan doen is de markt vertellen dat een flinke loonsverhoging geen probleem is en je je geen zorgen hoeft te maken over een loon-prijsspiraal. Terwijl die natuurlijk de kern van het probleem vormt.

Zolang niemand inschikt, gaat dit spel nog even door, ondanks de stabilisatie van energieprijzen en de prijsoorlog bij elektrische auto’s, die heilzaam zouden moeten werken. Centrale bankiers zullen echter langer bezorgd blijven over de geldontwaarding, dan de markt nu denkt. Van een rentedaling van hun kant is voorlopig echt geen sprake. Zolang de Europese reële rente fors negatief is met circa -3% (2,6% voor 10-jaars rentes minus een core-inflatie van 5,6%), blijven wij het lastig vinden om enthousiast over die obligaties te worden.

De tijd van gratis geld is voorbij

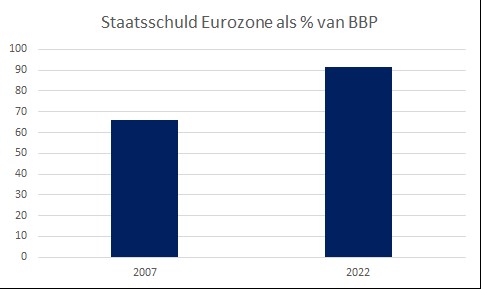

Inmiddels is er ook geen overheid meer die gratis geld naar zo’n loon-prijsspiraal kan gooien, zoals een hogere AOW als inkomensmaatregel of een energiesteunfonds als troost bij de prijsstijgingen. De koek is op, geld is niet meer gratis. Dat ziet nu ook onze Minister van Financiën, dus we gaan weer bezuinigen. Vooral in Europees verband wordt dat spannend. Hier gingen de afgelopen jaren de trossen los: dankzij de pandemie en de oorlog in Oekraïne werden alle begrotingsregels tijdelijk overboord gegooid. Met een forse verslechtering van de openbare financiën tot gevolg. Even snel terug naar de maximale schuld van 60% van het BNP en een begrotingstekort van maximaal 3%, dat lukt niet meer.

Zoek het zelf uit

Daarom is Brussel nu met een lumineus plan gekomen voor nieuwe begrotingsregels: ieder land zoekt het zelf uit en als het dan niet op een redelijke termijn de schulden en tekorten wegwerkt, dreigt er een boete. Als het niet zo ernstig was geweest had ik er heel hard om gelachen. We kenden in de eurozone al een boetestelstel, maar ondanks de vele overtredingen is er nog nooit een land beboet, dus dat gaat natuurlijk ook nu niet gebeuren. Frankrijk, een van de grotere zondaars op financieel terrein, is juist eind april afgewaardeerd door Fitch tot AA-, dat is het ratingniveau dat Tsjechië nu heeft. Overigens hebben in de EU alleen Duitsland, Nederland en Luxembourg nog een AAA-rating. Italië heeft een BBB-rating, maar dreigt verder weg te glijden. Griekenland is zelfs BB, maar aan de beterende hand. In het algemeen hebben afwaarderingen in de eurozone de overhand. Nederland lijkt niet meer zo standvastig op dit terrein, alleen Duitsland tekent nog protest aan tegen de budgettaire verslapping. Dat is geen goed teken. Budgettair gezien zijn maar weinig landen in staat geweest zelf verstandige keuzes te maken.

Schuldenplafond VS

Los van Europa zijn schulden in de VS ook een probleem. Hier is het elke paar jaar bekvechten om de verhoging van een heuse limiet aan de nationale schuld. Daarbij gijzelen de Republikeinen Biden, net zo lang totdat hij concessies doet in de vorm van bezuinigingen. Net als twee auto’s die elkaar in het donker naderen: “who blinks first?” Je hoopt maar dat beide partijen verstandige keuzes maken en het land niet in default brengen deze zomer. Het is een riskant spel dat tot dusverre telkens net goed ging.

Bankenstress nog niet voorbij

Met de overname van First Republic Bank door JP Morgan afgelopen zondagnacht leek de rust weer (even) terug te keren aan het bankenfront in de VS. De terugkeer naar strengere regels voor de regionale banken (die Trump had afgeschaft) lijkt aanstaande om de discipline hier te herstellen. Hopelijk geldt dit dan ook voor het beleggersvertrouwen, dat nog steeds wankel oogt. Tot dusver beheersten wij hier nog niet de kunst van een verstandige (aankoop)keuze, want die was in elk geval te vroeg.

Knelpunten wereldhandel grotendeels opgelost

Maar laten we de beleggingswereld ook eens van de zonzijde bekijken: we hebben nog steeds nauwelijks landen in een recessie. China is weer opengegaan en de knelpunten in de wereldwijde aanvoer van goederen lijken opgelost. Gasprijzen zijn inmiddels met 70% gedaald en containerprijzen liggen weer op het niveau van voor de pandemie. Kortom, ondanks die inflatie en die sterk gestegen rente houdt de wereldeconomie en het bedrijfsleven zich redelijk staande. En zelfs met de teruggevallen huizenprijzen houdt de consument de hand nog weinig op de knip.

Tegen die achtergrond is de performance van aandelen, gemiddeld dit jaar al 6,4% gestegen wereldwijd, wellicht minder verrassend. Gemiddeld schrijf ik met nadruk, want de verschillen tussen bijvoorbeeld de ontwikkelde landen en de Emerging Markets (EM) zijn groot.

Vooral China, die een fors deel uitmaakt van de EM-index, bleef achter. Die hapering gold ook al wat langer voor Hong Kong, India, Korea en Japan, al was er afgelopen maand gelukkig wat herstel. Feit is dat het onze performance niet geholpen heeft, maar dat de veelal lage beurswaarderingen hier wel hoopgevend zijn. Laten we niet vergeten dat het laatste hoogtepunt van EM-aandelenmarkten uit 2011 dateert en de kans op een inhaalslag, hoe geleidelijk ook, met deze lagere waarderingen steeds meer kans maakt.

Illiquide en alternatieve beleggingen

Zowel bij Private Debt als Infrastructuur groeien onze beleggingen rustig door. In een dalende aandelen- en obligatiemarkt van vorig jaar valt dat extra op. Nu houden deze beleggingen de beurs niet bij, deels ook omdat er vertraging bestaat bij het waarderen van de bezittingen. Voor alternatieve beleggingen, zoals High Yield, Emerging Market Debt, Factoring en Consumer Loans, geldt min of meer hetzelfde: de resultaten zijn positief, maar minder florissant dan het beursherstel.

We hopen voor u de goede keuzes te maken al zijn daarvoor geen garanties. Opmerkelijk is wel de terughoudendheid uit allerlei onderzoeken van beleggers om in aandelen te beleggen, terwijl het enthousiasme voor obligaties groot zou zijn. Wij zijn juist minder terughoudend voor aandelen, dan voor obligaties. Hopelijk is dat de verstandigste keuze nu, enigszins tegen de stroom in.

Eindconclusie: er is nog geen recessie, het lijkt meer op stagflatie. De winsten blijven redelijk op peil, misschien wel dankzij de aanhoudende inflatie. En rentes blijven langer hoog als we met z’n allen niet wat inschikken om die loon-prijsspiraal te beperken. Economie is uiteindelijk geen natuurkundig verschijnsel dat ons overkomt. Het is een gedragswetenschap, het zijn keuzes die we samen maken. Begrijpelijke keuzes, dat wel, maar niet altijd de goede, vooral niet tijdens een loon-prijsspiraal.

DOOR: WOUTER WEIJAND, Chief Investment Officer